| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Une stratégie capable de délivrer des rendements positifs et non corrélés dans des conditions de marché très défavorables…

|

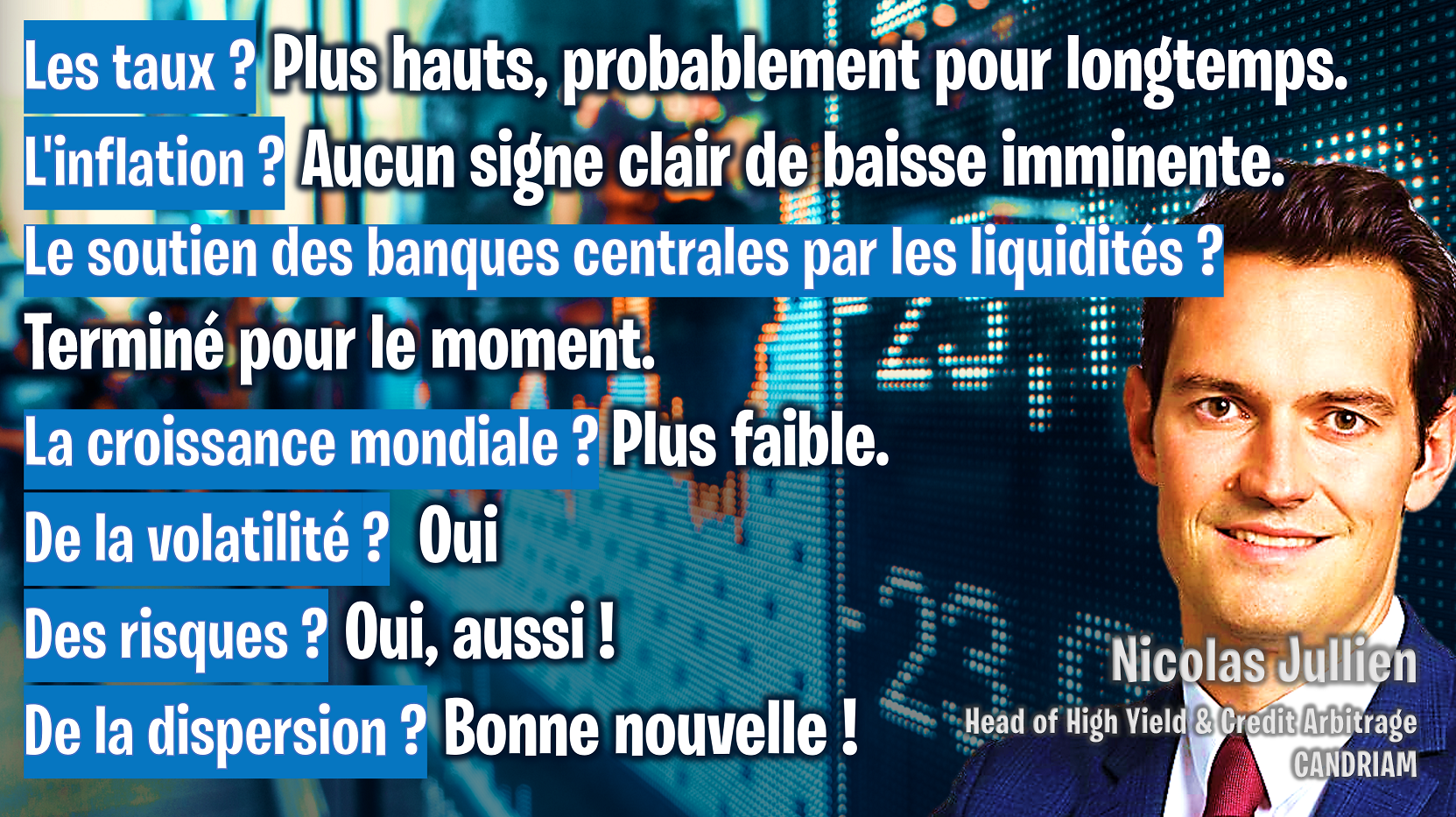

Si les marchés obligataires offrent aujourd'hui des niveaux de rendement plus élevés et des points d'entrée intéressants pour construire de futures performances, Candriam pense également qu'ils ont changé de paradigme. Nicolas Jullien, Head of High Yield & Credit Arbitrage explique la situation... |

On parle souvent d'un changement de paradigme sur les marchés du crédit. Expliquez-nous...

Nicolas Jullien

Nicolas Jullien

Après plus de dix ans de rendements faibles et souvent négatifs, la classe d'actifs obligataire est entrée dans un contexte de taux plus élevés. S'il est évident que les marchés obligataires affichent des niveaux de rendement plus élevés et offrent des points d'entrée intéressants pour construire de futures performances, nous pensons également qu'ils ont changé de paradigme.

Les niveaux élevés d'inflation ont entraîné non seulement une forte augmentation des taux, mais aussi la fin de la plupart des programmes d'assouplissement quantitatif et une réduction significative des bilans des banques centrales. Bien que ces niveaux semblent avoir atteint leur maximum et tendent à diminuer, nous sommes encore loin de l'objectif de 2 % fixé par la plupart des banques centrales. Cela signifie que les taux devraient rester élevés plus longtemps. Le fait que le soutien des banques centrales cesse après plus de 12 ans d’une politique monétaire accommodante signifie que les investisseurs obligataires sont confrontés à un contexte – de moindre soutien de la liquidité et de taux plus élevés - qu'ils n'ont pas connu depuis très longtemps. Une position monétaire ultra-stricte qui cherche ouvertement à combattre l'inflation par la destruction de la demande "aussi longtemps qu'il le faudra", continuera à entraîner un ralentissement de l'économie, et a déjà conduit à des pics de volatilité significatifs, qui ne montrent aucun signe d'apaisement.

A cette complexité s'ajoutent certaines tendances structurelles qui ont pris forme au cours des dernières années et qui sont susceptibles d'avoir un impact considérable sur les taux. Le risque géopolitique devrait en effet être un facteur important de volatilité, actuellement et dans le futur. L'invasion de l'Ukraine par la Russie ne montrant toujours aucun signe de résolution, l'impact sur l'inflation (notamment les prix de l'énergie) est susceptible de se prolonger un certain temps. Cette situation a un impact important sur la sécurité énergétique et alimentaire dans le monde entier, la Russie et l'Ukraine étant toutes deux de grands exportateurs de denrées alimentaires, et la Russie étant également un grand exportateur d'engrais. Ces facteurs signifient que le conflit est susceptible d'exercer une pression à la hausse sur l'inflation et une pression à la baisse sur la croissance.

Dans l’ensemble, ces tendances structurelles sont susceptibles d’entretenir l’inflation et d’affaiblir la croissance. Cette situation, combinée à un soutien monétaire plus faible, à une faible liquidité et à une contraction du crédit, devrait entraîner une augmentation du risque idiosyncratique sur les marchés des obligations d'entreprise. Ces derniers présentent un profil de plus en plus asymétrique, avec un risque beaucoup plus important à la baisse. Il en résultera une plus grande dispersion entre les segments et une volatilité accrue sur les marchés, ce qui devrait être une source de défis pour les investisseurs obligataires.

Au milieu de cette difficulté, quelle solution adopter ?

Nicolas Jullien

Nicolas Jullien

Dans un tel contexte, pour les investisseurs qui souhaitent - ou doivent - être investis sur le marché du crédit, nous pensons qu'une approche de rendement absolu constitue une solution intéressante.

Le fonds Candriam Bonds Credit Alpha investit la majeure partie de ses actifs dans des titres d'obligations d'entreprises (y compris des dettes subordonnées d'entreprises pour un maximum de 40% de l’actif net) d'émetteurs situés dans des pays développés dont la notation attribuée par l'une des agences de notation reconnues est supérieure ou égale à CCC /Caa2 (ou équivalent), ou jugée de qualité équivalente par notre analyse de crédit interne.

La stratégie crédit alpha est une stratégie long / short crédit pure, sans aucun biais, qui repose sur une approche hautement sélective basée sur de fortes convictions, et conçue pour délivrer une performance décorrélée dans toutes les conditions de marché. Le fonds intègre une analyse ESG bottom-up, par laquelle les gérants cherchent à détecter des opportunités à l'achat comme à la vente sur l'ensemble des marchés de crédit. L'objectif est d'améliorer la capacité du fonds à délivrer des rendements non corrélés au marché, tandis que l'overlay tactique peut permettre à l'équipe de limiter la volatilité et de gérer les baisses de manière flexible. La stratégie opère dans un large univers d'investissement (Investment Grade et High Yield), généralement sans biais spécifique, qui assure la diversification.

Les résultats obtenus depuis le lancement du fonds sont encourageants, le fonds ayant délivré des rendements positifs avec un niveau de volatilité maîtrisé sur des marchés très chahutés.

Précisez-nous davantage les résultats obtenus par la stratégie...

Nicolas Jullien

Nicolas Jullien

Le fonds Candriam Bonds Credit Alpha a été lancé en février 2021 et a pour objectif de générer, par une gestion discrétionnaire, une performance absolue supérieure à l'indice €STR© (capitalisé) avec un objectif de volatilité ex ante inférieur à 10% dans des conditions normales de marché. La volatilité pourrait néanmoins être plus élevée, en particulier dans des conditions de marché inhabituelles.

Depuis sa création, le fonds a délivré une performance de +6,1% (C Cap) au 7 juillet 2023, surperformant l'indice €STR©, avec une volatilité bien inférieure à 10%. Il est important de noter que cette performance a été réalisée dans un contexte de fortes tensions sur les marchés du crédit, où les indices "investment grade" et "high yield" ont affiché des rendements négatifs. Cela démontre la capacité du fonds à délivrer des rendements positifs et non corrélés dans des conditions de marché très défavorables et positionne cette approche comme une stratégie de rendement absolu tout à fait viable.

Parce qu’il risque d’être complexe de naviguer sur le marché du crédit dans les semaines ou les mois à venir, l'adoption d'une stratégie de performance absolue semble être un choix intelligent pour les investisseurs avertis.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |