| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Un portefeuille en décalage par rapport au marché actuel… mais à "très fort potentiel" à moyen et long terme

Céline Piquemal-Prade ajoute : « Notre portefeuille est positionné pour l’avenir. Pour le moment, notre positionnement totalement différent des indices ne nous a pas encore récompensés.»

40% de la sous performance 2023 dus à l’absence de technologies

Le secteur technologique est trop bien valorisé pour des perspectives trop faibles.

« Nous subissons aussi l’exposition aux valeurs industrielles chinoises comme Minth ».

La santé sous performe également, en particulier en Chine comme l’illustre la baisse de Yifeng Pharmacy en dépit d’excellents résultats et de solides perspectives 2024. WEGO Group, leader dans les cathéters et seringues en Chine, baisse de 12% bien que les perspectives de croissance bénéficiaire aient été confirmées à 25% cette année. Son P/E traite à 13x et son ROE est à 13%.

La partie américaine du portefeuille sous performe car rien ne monte à Wall Street en 2023, hormis les 7 MANAMAT (Meta, Alphabet, Nvidia, Apple, Microsoft, Amazon et Tesla). Merck perd 1%, bien que ses ventes devraient progresser de 8-10% cette année et que le titre traite à 12x les bénéfices attendus. Johnson & Johnson a publié des résultats en hausse de 6% et la hausse de CA de 7%. Le titre perd 8% cette année.

Enfin, les pétrolières comme Schlumberger et TotalEnergies reculent cette année. TotalEnergies traite à 5x les bénéfices avec un rendement de 7%.

25% de la sous performance proviennent aussi des valeurs chinoises.

Sans les MANAMAT et le luxe, impossible de performer en 2023

L’indice S&P 493, expurgé des MANAMAT, est à zéro depuis le début de l’année ! Une telle concentration de performance rappelle la séquence 1999-2000...

Sans le luxe en Europe, impossible de performer aussi : Hermès +37% et LVMH +37%, Ferrari +30%. Les valeurs européennes du luxe traitent à x36 les BNA 2023 contre x12 pour le reste de la cote.

Les profits des technologiques baissent depuis 18 mois, les cours grimpent toujours

Intelligence artificielle ! C’est l’explication de ce grand écart au sein même de la technologie.

Techno américaines : prix en hausse, profits en baisse depuis 18 mois

Pourtant, précise Céline Piquemal-Prade, « les fabricants de semi-conducteurs voient leurs carnets de commandes reculer ». La raison ? le recul des ventes de tablettes et de téléphones mobiles notamment. Seules les ventes de semi-conducteurs qui équipent les serveurs de l’intelligence artificielle se comportent très bien.

Quiz : quoi de commun aux années 1970, 2000 et 2023 ?

La performance relative des technologiques américaines est au plafond !

Depuis 1926, trois pics de surperformance extrême des valeurs technologiques

A l’image du relais postal, il faut changer nos portefeuilles pour continuer de performer dans le futur

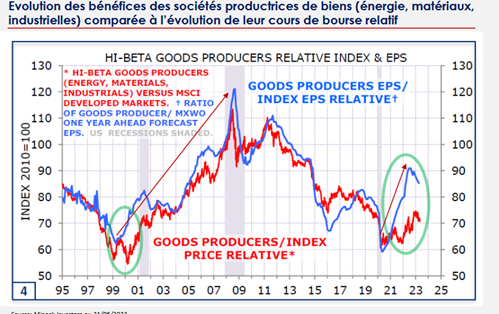

Pour Céline Piquemal-Prade, « l’ère de la surperformance des technologiques est achevée. Les producteurs de biens devraient prendre le relais ». Il y a devant nous des progressions bénéficiaires bien plus attractives dans ce secteur. Parallèlement, la décote des entreprises concernées est forte. Une opportunité pour les investisseurs, selon la présidente de la SGP.

En même temps, sauver la planète et reprendre notre indépendance énergétique

Les investissements nécessaires à la décarbonation de nos économies, conjugués aux actions publiques visant à reprendre notre indépendance énergétique, conduiront à des investissements deux à trois fois supérieurs dans les années qui viennent.

D‘ici 2030, 60% des voitures vendues seront électriques. Des entreprises comme Min Yang, fabricant de boîtiers électriques, en seront grands bénéficiaires. Michelin, avec 50% de parts de marché dans l’équipement des véhicules électriques, sera aussi un grand gagnant. Nexans reliera les éoliennes par câble aux réseaux électriques.

+40% de cuivre d’ici à 2040...oups, on n’a rien foré

Si tout le monde sait que la vue de long terme est indispensable à l’humanité, force est de constater que nous avons réduit à néant la recherche minière partout dans le monde. Au pire moment.

L’environnement est donc exceptionnel pour les producteurs de matières premières. Le décalage entre l’offre et la demande de métaux va structurellement profiter à la génération de cash de ces opérateurs industriels dans les années prochaines. Total et Schlumberger, Freeport-McMoRan (cuivre) et Epiroc (équipementiers de mines) sont parfaitement bien placés.

80% des panneaux solaires, 77% des batteries et 65% des éoliennes viennent de…

…Chine !

« L’Arabie Saoudite était le maître de l’énergie carbonée, la Chine devient le maître de l’énergie décarbonée ».

Voilà une citation de Céline Piquemal-Prade qui pourrait faire école 😊

Piquemal Houghton a investi dans BYD, par exemple, qui maîtrise la technologie des voitures et des batteries électriques.

Principaux mouvements 2023

« Notre portefeuille est en décalage par rapport au marché actuel et nous y tenons parce que le potentiel est très fort à moyen et long terme. »

-

27 lignes

-

Thématiques : 42% dans les nouvelles solutions énergétiques (Schneider Electric, Freeport-McMoRan, Denso, TotalEnergies, Minth, Epiroc, Nari, Nexans, BYD, Schlumberger, Michelin notamment), 30% développement des pays émergents ( WEGO Group , FANUC, BB Seguros, AIA, Standard Chartered) et 28% dans Merck, Johnson & Johnson, Crédit Agricole, Barrick Gold, KDDI, Newmont et NSC principalement.

-

Géographiquement : 27% Europe, 25% Chine, 24% aux États-Unis (contre 60% dans l’indice mondial), 11% Japon et 8% Brésil.

« L’indice n’est aucunement représentatif de l’avenir. Il représente le passé » pour Céline Piquemal-Prade qui rappelle qu’en 1990, le Nikkei pesait 40% de la bourse mondiale et son PIB à peine 10% du Pib mondial. On connait la suite. « L’avenir se situe ailleurs qu’aux États-Unis ».

Pourquoi Piquemal Houghton Global Equities ?

Selon sa dirigeante :

-

Un fonds tout terrain,

-

Totalement en ligne avec l’objectif du fonds qui offre la qualité, des « châteaux forts » et des sociétés qui résistent aux tempêtes. Les entreprises en portefeuille produisent une marge opérationnelle de 20%, le double de celle des entreprises de l’indice MSCI ACWI,

-

Des achats disciplinés sur le prix, la qualité et la croissance.

Comment souscrire ?

La part R Euro de Piquemal Houghton Global Equities, SRI 4, est disponible sous le code LU2261172451. La part R est à -2,36% YTD en euros le 28 juin.

Ce fonds de 162 millions € est référencé chez Ageas, AG2R La Mondiale, Alpheys, AEP, Allianz, Apicil, Axa Thema, BNP Cardif, CNP, Linxea, Primonial et Sogecap.

Que l’on partage un peu ou beaucoup les convictions de Céline Piquemal-Prade et de son binôme Vincent Houghton, on peut compter sur l’alignement de leurs intérêts avec ceux des investisseurs. Nous croyons savoir que les investissements personnels des gérants dans le fonds sont plus que « significatifs ».

Article rédigé par H24 Finance. Tous droits réservés.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |