| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Un fonds à +17,31% YTD extrêmement flexible et tactique dans les phases de forte volatilité...

Qu’est-ce que le fonds M&G (Lux) Episode Macro Fund ?

Christophe Machu

Ce fonds possède 3 caractéristiques majeures : c’est un fonds d’allocation d’actifs extrêmement flexible et tactique dans les phases de forte volatilité. Cette flexibilité se traduit par l’utilisation de positions « longues » et « shorts » sur les actions, les obligations et les devises en fonction des conditions de marché. Par sa composante tactique, ce fonds est capable de réagir aux « épisodes » de marché et d’opérer des changements importants en portefeuille pour exploiter des sentiments de peur ou d’euphorie injustifiés sur le moyen terme.

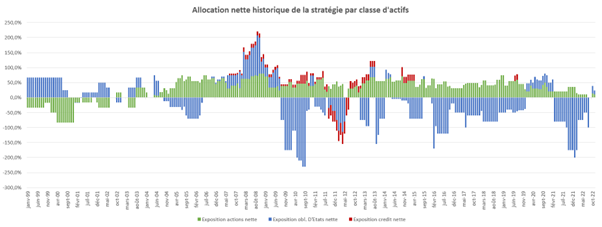

Historiquement, cela s’est traduit par une grande flexibilité dans l’allocation d’actifs avec une exposition nette actions, par exemple, oscillant entre -84% et +80% (comme illustré ci-dessous).

Par ailleurs, ce fonds reprend la stratégie historique gérée par la même équipe depuis la fin des années 1990. Une stratégie qui a donc fait ses preuves depuis plus de 30 ans et qui a résisté et performé dans différents environnements de marché.

Quelle performance pour le fonds en 2022 ? Le fonds a-t-il réussi à se différencier ?

Christophe Machu

Le fonds M&G (Lux) Episode Macro Fund affiche une performance de +17,31% YTD (part EUR S-H Acc). Cette performance positive, dans un contexte de marché fortement baissier, s’explique principalement par l’utilisation de positions vendeuses sur la poche obligataire depuis la fin de l’année 2021. Pour rappel, fin 2021, l’inflation continuait de progresser tandis que, dans le même temps, les banques centrales conservaient un discours très prudent. A titre d’exemple, la réserve fédérale américaine indiquait ne pas vouloir augmenter ses taux d’intérêts avant 2024 !

La complaisance dont les investisseurs ont fait preuve à cette période nous ont poussé à initier une position vendeuse importante (équivalente à -6 ans puis -8 ans de duration) sur le taux américain à 5 ans. Notre grande flexibilité nous a donc permis de tirer parti d’un contexte de marché fortement valorisé et de délivrer une performance décorrélée de celle des marchés actions et obligataires au moment où nos investisseurs en avaient le plus besoin.

Une bonne performance en 2022… mais quelle performance à moyen terme ?

Christophe Machu

Le fonds M&G (Lux) Episode Macro Fund a pour objectif de délivrer une performance de Euribor 3 mois +4% à 8% sur une période de 5 ans glissants. Voici un graphique illustrant cette performance historique de moyen terme (sur 3 ans glissants).

Pourquoi plébisciter cette stratégie dans l’environnement actuel ?

Christophe Machu

Depuis quelques années, nous insistons sur le fait que, compte tenu du niveau des valorisations, les stratégies se basant uniquement sur une gestion passive faite de positions longues auront du mal à réitérer la performance des 20 dernières années.

En raison de la baisse des actifs depuis le début d’année, les valorisations ont été restaurées à des niveaux plus attractifs. Cependant, ces dernières restent vulnérables dans le cas où le régime macro-économique que nous nous apprêtons à vivre différent de celui que nous avons connu post GFC.

Dans ce contexte, il nous parait important d’avoir différents leviers de performance. Pour ce faire, le fonds M&G (Lux) Episode Macro Fund dispose de deux moteurs de performance importants : des positions vendeuses dé-corrélantes et/ou des changements tactiques importants pour exploiter des mouvements de volatilité de court terme.

Dans le contexte actuel, le fonds a, depuis Octobre 2022, changer le sens de sa position sur la poche obligataire. Le fonds est passé d’une position nette vendeuse sur les taux a une position longue sur les taux américains.

Ce positionnement composé de positions modestement longues traduit la restauration de valeur que nous avons observé ces derniers mois et la prédisposition à être hautement tactique en cas de retour de la volatilité.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |