| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

🖋️ Carmignac : « Et Poutine envahit l’Ukraine… En route vers le monde d’après ? »

Ce qu'il faut retenir :

-

L'invasion de l'Ukraine a pris de court Carmignac, dont les fonds obligataires portaient de la dette russe à concurrence d’un pourcentage réduit mais impactant, et la valorisation s'en est ressentie.

-

2 facteurs expliquent l'ajustement aussi ample et instantané du prix des actifs russes et de l’énergie fossile :

-

les sanctions imposées par le monde occidental

-

l’engagement de la Finance mondiale en faveur de considérations ESG

-

-

Selon Frédéric Leroux, une société de gestion engagée ne saurait continuer à investir en Russie comme si rien ne s’était passé. Carmignac s'est ainsi interdit tout achat de titres russes.

-

La réponse politique a un coût économique très lourd mais illustre les nouvelles aspirations de la société et l’envie d’une économie plus « morale ».

-

L’inflation va être ancrée durablement dans notre quotidien.

Cet événement majeur aux implications humanitaires d’abord et économiques ensuite a pris de court l’immense majorité des commentateurs occidentaux et les gérants que nous sommes. Cette invasion est survenue alors que nos fonds obligataires portaient de la dette russe à concurrence d’un pourcentage réduit mais impactant. Réduit compte tenu des bons fondamentaux de la dette russe avant son entrée dans cette guerre inattendue et impactant du fait des effets des sanctions décidées par les Occidentaux à l’encontre de la Russie. La valorisation de certains de nos fonds s’en est ressentie.

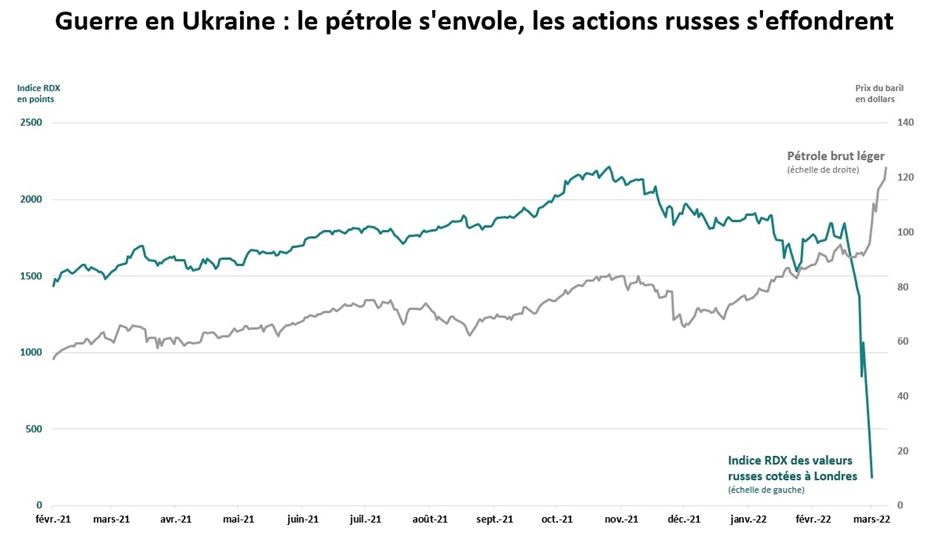

Les titres de dette russe, publique ou privée, ont en effet presqu’immédiatement perdu entre 60 % et 80 % de leur valeur. Simultanément, les actions russes cotées en Grande-Bretagne – le plus souvent des banques ou des producteurs de pétrole ou d’autres matières premières industrielles - ont abandonné de 92 % à 99 % de leur valeur entre le 16 février et le 1er mars, veille de la suspension des cotations. Simultanément, les prix du gaz en Europe étaient momentanément multipliés par deux et demi alors que les cours du pétrole progressaient de 55 %.

Source : Bloomberg

Pourquoi un ajustement aussi ample et instantané ? Seule la prise en compte de deux facteurs distincts permet de l’expliquer.

Le premier est bien sûr celui des sanctions imposées par le monde occidental, qu’un ministre français dans un grand élan de témérité qualifia de « guerre économique et financière totale livrée à la Russie » dont nous allons « provoquer l’effondrement ». Les sanctions les plus pénalisantes à ce jour sont le bannissement de certaines banques du système de règlements internationaux SWIFT, interdisant les exclus de se faire payer leurs ventes ; le gel des actifs de la banque centrale russe à l’étranger, empêchant notamment la défense du rouble mais aussi le remboursement des emprunts russes en devises ; l’embargo sur les ventes occidentales de biens et services technologiques garantissant une mise à l’arrêt rapide de nombreux secteurs d’activité ; le gel des avoirs à l’étranger des principaux dirigeants russes et des oligarques qui pourra fragiliser leur soutien à Vladimir Poutine ; l’embargo sur les achats de pétrole et de gaz russes par les Américains et les Britanniques.

En réponse, les Russes ont pris des mesures de rétorsion comme l’interdiction faite aux entreprises nationales de rembourser leurs emprunts en devises ou le bannissement de certaines matières premières à l’exportation, contribuant potentiellement à de nouveaux goulets d’étranglement dans les chaînes de production mondiales. Les sanctions, économiquement très lourdes, sont de nature à rendre rapidement exsangue l’économie russe mais les mesures de rétorsion qui leur répondent vont aussi affecter le reste du monde en accélérant les tendances observées avant le conflit : inflation et ralentissement économique.

Le second facteur de cet ajustement violent du prix des actifs russes et de l’énergie fossile est celui de l’engagement de la Finance mondiale en faveur de considérations environnementales, sociales et de gouvernance (ESG) visant à favoriser le financement du développement durable. Dans le contexte de l’invasion russe, une société de gestion engagée dans une telle démarche vis-à-vis de ses clients, des conseillers financiers et des sélectionneurs de fonds ne saurait continuer à investir en Russie comme si rien ne s’était passé. Dès lors, la réaction la plus logique et légitime de ces investisseurs auxquels nous appartenons a été de s’interdire jusqu’à nouvel ordre tout achat de titres russes. Cette décision partagée par un très grand nombre de gestionnaires d’actifs a contribué à amplifier la dépréciation des cours des titres russes, bien au-delà de ce qu’auraient justifié les seules sanctions économiques.

"Un coût économique très lourd"

Le respect des engagements pris en matière d’ESG, qui pousse vers le haut les prix de l’énergie en accélérant le rythme de la transition énergétique, combiné aux sanctions, aux mesures de rétorsion et aux décisions de certaines grandes entreprises occidentales de cesser leurs opérations en Russie crée une situation économique extrême. Celle-ci aura peut-être la vertu de conduire plus rapidement que prévu vers une solution négociée à la fin du conflit, tant les effets de cette situation peuvent d’ores et déjà être perçus comme potentiellement dévastateurs pour l’ensemble de l’économie mondiale. La réponse politique applaudie par l’opinion publique à l’invasion russe ajoutée aux mesures prises par les investisseurs et les entreprises en Occident a un coût économique très lourd. Ces décisions illustrent cependant les nouvelles aspirations de la société : l’envie d’une économie plus « morale » repoussant au second plan l’exigence d’efficacité économique immédiate qui a présidé à nos choix économiques au cours des décennies passées.

La confirmation de ces nouvelles aspirations contribuerait à ancrer durablement l’inflation dans notre quotidien, au-delà des tensions actuelles strictement liées à la guerre en Ukraine. Les grandes décisions politiques qui semblent devoir accompagner l’événement tragique qui nous consterne tous renforcent elles aussi la sanctuarisation des tendances inflationnistes en en multipliant les racines. Accélération de la transition énergétique, augmentation des budgets d’armement, redéfinition des itinéraires d’approvisionnement énergétique, relocalisation des productions sont en effet autant de décisions qui nourriront l’inflation durant des années avant de produire quelque forme d’efficacité économique.

En ce sens, le conflit russo-ukrainien viendrait confirmer la fin de la dynamique désinflationniste des quarante dernières années fondée sur une puissante intégration économique globale et une démographie vertueuse, et initier un nouvel ordre économique. Un nouvel ordre marqué par une forme de repli sur soi économique, une « dé-intégration » visant à favoriser l’indépendance industrielle et énergétique dont la pandémie et les tensions géopolitiques actuelles auront révélé avec force la nécessité. Ce renversement du cycle long, de la désinflation vers plus d’inflation, redonnerait un lustre longtemps oublié aux secteurs de l’ancienne économie pourvu que les contraintes multiples à leur réimplantation soient réexaminées avec rationalité. Les avancées technologiques en cours devraient faciliter ce retour partiel au monde d’avant en promettant de lui conférer à terme une efficacité redoutable. C’est peut-être cela le « monde d’après ».

Rédaction achevée le 22/03/2022

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |