| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Redéfinir la diversification...

Thomas Page-Lecuyer

Changement de régime pour les actions et les obligations

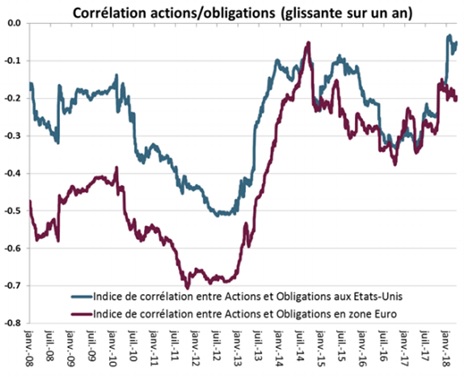

Par essence, la diversification réduit le risque global supporté par l'investisseur en le scindant et en le dispersant sur plusieurs sources de risques « élémentaires ». En pratique, la multiplication du nombre et de la nature des investissements permet de bénéficier à la fois des gains potentiels élevés mais volatils des actifs risqués et de ceux, moins élevés mais plus stables, des actifs moins risqués. Ces derniers s’illustreront notamment par leur capacité à atténuer l’impact des éventuelles pertes subies sur les actifs risqués. Dans les faits, les fonds diversifiés qualifiés de prudents sont principalement composés d’obligations. Et pour cause, depuis vingt ans, la performance des obligations et celle des actions ont tendance à évoluer de façon opposée.

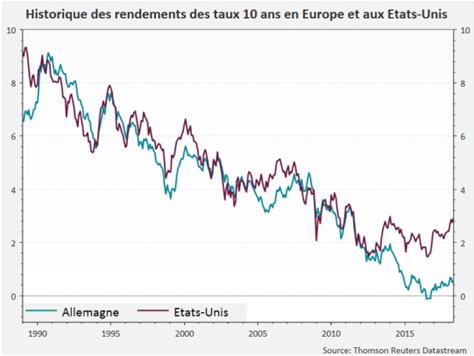

Ceci constitue un contexte favorable pour gérer le risque puisque l’augmentation de la valeur des obligations aide à compenser la diminution de la valeur des actions, et réciproquement. On parle dans ce cas de corrélation négative entre les actions et les obligations (l’indice de corrélation s’approchant de -1). On parlera de corrélation positive lorsque leur évolution est identique (l’indice de corrélation s’approchant ainsi de 1). Enfin, on parlera de dé-corrélation quand elles évoluent indépendamment l’une de l’autre (l’indice s’approchant alors de 0). Là où le bât blesse, c’est que ce contexte de marché a perduré pendant plus de 30 ans. Les taux d'intérêt baissent (et donc la valeur des obligations augmente) depuis des décennies, jusqu'à devenir négatifs pour certains, favorisant la valorisation de nombreux autres actifs au passage. Les taux d’intérêts s’avèrent donc historiquement bas et les actions reviennent sur de hauts niveaux grâce à ce régime économique très accommodant dicté par les grandes Banques centrales depuis près de dix ans.

Mais les marchés obligataires sont de plus en plus compliqués à appréhender à mesure que l’on s’oriente vers une phase de normalisation des politiques monétaires. La performance exceptionnelle de cette classe d’actifs (les emprunts d’états), notamment depuis 2008, sera difficile à reproduire à l’avenir. Le retour d’une croissance économique mondiale synchronisée et la remontée graduelle de l’inflation devraient contraindre les Banques centrales à mettre progressivement fin à leur politique monétaire accommodante. La Réserve Fédérale américaine a poursuivi le relèvement de son taux directeur entamé il y a deux ans et la Banque Centrale Européenne, qui a déjà débuté la réduction de son stimulus monétaire, procédera selon toute vraisemblance à une première hausse de son taux directeur au cours de l’année 2019.

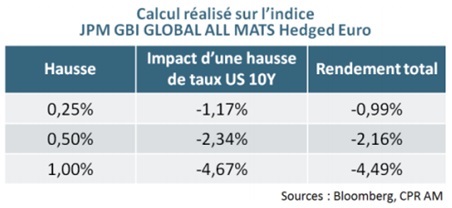

Ce n’est pas la première fois, certes, mais à la différence des périodes précédentes, la poche dite « non risquée » des portefeuilles, historiquement composée d’obligations d’états, ne génère pas suffisamment de rendement (au sens d’intérêt perçu sur la dette) pour compenser l’impact négatif d’une hausse des taux, même raisonnable, sur la valeur des titres. Etant donné le risque assez élevé d’un tel mouvement de hausse à moyen terme, les obligations ne témoignent donc plus d’un caractère prudent, bien au contraire. Le tableau ci-dessous présente une simulation de l’impact d’une hausse des taux sur un portefeuille composé à 80% d’obligations d’état mondiales (pays développés) couvertes contre le risque de devises. Le rendement total tient compte de l’impact de la hausse des taux, du coût de la couverture devises sur un an (-1,31%) et du rendement de l’indice sur le même horizon (+1,49%).

Que reste-t-il des valeurs refuges ?

D’une façon plus générale, les valeurs refuges vers lesquelles les investisseurs se tournent traditionnellement en période de crises semblent perdre en fiabilité. Le dollar américain en est un bon exemple, lui qui ne s’apprécie plus, et qui subit même les risques spécifiques à la politique locale (le déficit commercial américain, et la réforme fiscale). Et les Banques centrales, en commençant graduellement à normaliser leur politique monétaire et à abaisser de facto le niveau de liquidité disponible sur les marchés, font peser un risque non seulement sur les actifs obligataires, mais également sur le reste de la chaîne alimentaire de l’investissement. Là où, avant, nous avions le choix entre actifs risqués et non risqués pour l’allocation d’actifs, il ne reste donc plus qu’actifs risqués ou très risqués.

Pour autant, l’entrée dans ce contexte de normalisation monétaire devrait à terme mener à une discrimination plus forte entre les différents actifs financiers, et notamment à l’intérieur même des différentes classes d’actifs. En clair, l’ensemble des actifs ne sera plus soutenu « systémiquement » par les Banques centrales, il faudra les différencier « spécifiquement » en fonction de leurs qualités et fondamentaux propres.

Repenser la gestion diversifiée

Cette situation, inédite de par l’ampleur du stimulus monétaire à évacuer, pousse les acteurs du marché à repenser la gestion de leur fonds. La gestion traditionnelle « bicéphale » entre produits d’actions et produits de taux doit évoluer et surtout s’adapter. La clef réside dans l’élargissement de l’arsenal avec des actifs ou des stratégies dé-corrélés des actions et des obligations. Dans cette voie, les stratégies dites « relatives » - dont l’objectif est de bénéficier des écarts de performance entre actifs et qui impliquent donc de prendre des positions vendeuses sur certains d’entre eux - prennent une place de plus en plus importante à nos yeux. Désormais, dans ce nouveau régime de marché, dans ce monde où les performances absolues des diverses classes d’actifs s’érodent, nous profitons des écarts de performances entre certains actifs d’une même classe pour créer de la valeur.

Sur les marchés actions, par exemple, nous privilégions certaines zones géographiques par rapport à d’autres sur lesquelles nous pouvons nous mettre « short ». Dans ce cas précis, c’est l’écart de performance de ces actifs qui créera de la valeur, et non plus la performance absolue de ces classes. Une poche a été constituée à cet effet dans CPR Croissance Défensive afin d’isoler les performances de chaque stratégie, à savoir l’allocation classique et l’allocation en performance relative. Dans cette période délicate de normalisation des marchés financiers, les moteurs de performance directs vont se faire plus rares et plus risqués. La gestion du risque et l’intégration d’autres solutions sont fondamentales aujourd’hui. La chasse aux œufs se termine et la moisson fut ample. Désormais, nous tissons de nouveaux paniers pour les conserver.

Pour en savoir plus sur les fonds CPR AM, cliquez ici.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |