| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

📚 Inflation : bien comprendre son mécanisme...

Article rédigé par EAVEST, cabinet de conseil indépendant spécialisé dans la construction, le suivi et l'analyse de produits structurés.

Les termes inflation et taux d’intérêt sont importants à comprendre car ils permettent une meilleure compréhension de notre environnement économique.

Il est primordial de s’y intéresser car ils sont cruciaux dans la construction d’un produit structuré dans la mesure où il existe des produits structurés sur les taux d’intérêts et que l’évolution des taux change les coupons d’un structuré.

Inflations européenne et américaine

▶️ Comment est-elle calculée ?

L’inflation est calculée selon un indice dont la couverture peut varier d’un pays à l’autre. Cependant la méthode de calcul est la même. On va donc agréger les prix d’un grand nombre de biens et de services comme le carburant, le gaz, l’électricité ou les frais facturés par les opérateurs d’envoi d’argent à l’étranger. Cela va déterminer le prix d’un panier de biens et de services dans l’économie.

▶️ Comment analyse-t-on l’évolution de l’inflation ?

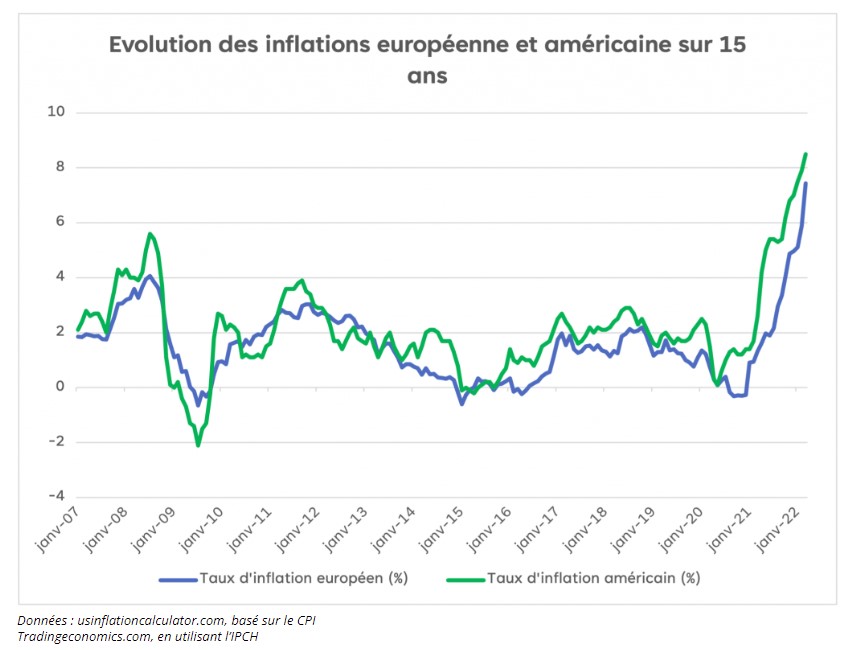

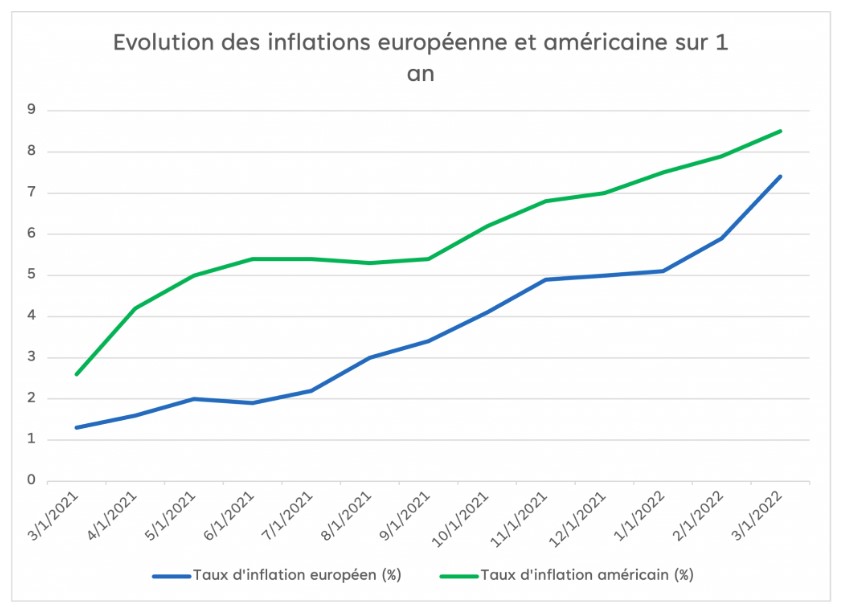

Tout d’abord on remarque une évolution graphique similaire de janvier 2007 à Mars 2022. Ensuite on remarque la hausse de l’inflation jusqu’à environ 4% du fait de la flambée des matières premières (minérales, agricoles et fossiles) durant la première moitié des années 2000. On observe à la suite de cela une déflation en 2008 à cause de la crise des subprimes qui a ralenti l’activité de l’économie. Cependant, une mauvaise conjoncture économique due aux relents de 2008, et la baisse du prix de l’énergie (notamment du pétrole) conduisent l’inflation à diminuer en 2010-2012, où elle atteint même un niveau négatif. On observe alors un écart de l’inflation américaine qui se redresse plus promptement que l’inflation européenne. Cela est dû à une croissance plus rapide des loyers aux Etats-Unis qu’en zone euro. Mais on observe tout de même une accélération à partir de 2016 qui s’explique par la hausse du carburant (+15%) et du prix du tabac (+14%). On observe aussi le choc déflationniste dès décembre 2019 avec le début de la crise sanitaire. Ce choc combine un choc d’offres, les entreprises réduisant leurs activités, et un choc de demandes avec des ménages moins enclins à consommer. Les prix baissent car la demande ne reste pas stable et baisse dans les mêmes proportions que l’offre. On voit ensuite nettement une explosion de l’inflation à partir de 2021.

Depuis le début de 2021, +5 points aux Etats-Unis et +6 points dans la zone euro. Malgré les phases de décélérations et d’accélérations qui se succèdent, l’inflation continue d’augmenter si bien que l’on atteint 7% pour la zone euro et 8% aux Etats-Unis. Cette hausse historique est due aux postes d’énergie (+44% sur un an) et alimentaires (+8% sur un an), notamment à cause de la guerre en Ukraine. L’inflation est jugée trop forte par les instances (BCE et FED), qui visent plutôt une inflation aux alentours de 2%. Elles peuvent agir sur l’inflation à travers les taux directeurs.

Taux d’intérêt de court terme et de long terme

Taux directeurs

Les banques centrales peuvent contrôler l’inflation par le biais des taux directeurs :

Taux d’intérêt des interbancaires

Les taux d’intérêt de court terme sont les taux d’intérêt des prêts interbancaires à maturité de 3 mois de chaque devise selon les taux fixés par une sélection de banques choisies. On considère ici les devises les plus importantes (à savoir celles avec les plus gros volumes d’échanges), c’est-à-dire l’EUR, l’USD, le GBP, le JPY et le CHF.

▶️ Comment analyse-t-on l’évolution des taux d’intérêt des prêts interbancaires ?

Tout d’abord la chute des taux après la crise car les banques centrales se sont concertées, formant un cartel, pour faire baisser les taux interbancaires en injectant plusieurs milliards de dollars, cela conduisant les banques à se refinancer entre elles sans passer par les banques centrales. De plus la stagnation avec des taux globalement au même niveau, mais détachement du Libor USD entre 2016 et 2020.

Le Taux Libor USD passe au-dessus de 2,5% début 2019. Cela est dû à des éléments techniques tels qu’une réduction du bilan de la Fed c’est-à-dire une destruction de monnaie dépouillant en fonds disponibles les marchés monétaires, ou la diminution d’émission de dettes à court terme.

L’Euribor 3 mois (-0,551%) et le Tibor JPY (-0,09) restent globalement stables cette dernière année malgré les tensions concernant l’inflation. Cependant on observe que Le Libor GBP et le Libor USD augmentent drastiquement en 2022 (multiplication par cinq pour le Libor GBP et par trois et demi pour le Libor USD) pour faire face à l’inflation.

Taux d’intérêts des obligations de l’État

Les taux d’intérêts de long terme sont des emprunts d’Etat, c’est-à-dire des obligations émises par un gouvernement pour une durée supérieure à 7 ans, réalisés pour financer les besoins du pays à long terme. On considérera ici les taux souverains à 10 ans des pays de la zone euro (OAT, Bunds, BTP, ….), des Etats-Unis (T-Bond), du Japon (JBP) et du Royaume-Uni (Gilt).

Le couple rentabilité/risque vaut aussi pour les obligations, à savoir que le placement sur les obligations est possible pour un particulier mais que des facteurs augmentent les risques liés à l’obligation. Toutefois, ceux-là ont un potentiel de gain élevé.

👁️🗨️ Les points clés à retenir

-

Historiquement, l’inflation est provoquée par une cause exogène, par des initiatives des Banques Centrales, par une demande excessive ou par des coûts trop élevés pour les producteurs.

-

La relation entre inflation et taux d’intérêt est que des taux faibles favorisent l’emprunt donc l’inflation, tandis que des taux élevés favorisent l’épargne donc diminuent l’inflation

-

Les taux de court terme augmentent actuellement plus vite que les taux de long terme, tandis qu’en temps normal plus l’échéance est éloignée dans le temps, plus le risque est élevé, donc plus les taux augmentent. Cette tendance inhabituelle s’explique par un doute plus important concernant le futur proche (Covid, guerre en Ukraine, …)

H24 : Pour en savoir plus sur Eavest, cliquez ici.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |