| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Le chiffre qui déterminera si les 12 prochains mois seront des moments de bonheur et/ou de désespoir pour les investisseurs...

(...) Les prévisions de croissance et des spreads de risques associés restent incertaines, bien entendu.

Le Président-élu, Donald Trump, publie des tweets et pour le moment les marchés écoutent.

Mais au final, la valorisation des actifs financiers est tributaire d’une accélération de la croissance du PIB réel, qui passerait de ses 2% annuels de ces dix dernières années, à un rythme annuel de 3% ou plus.

En effet, historiquement, les bénéfices des entreprises sont tirés à la hausse par des taux de croissance de 3%, car les leviers financiers et opérationnels requièrent une croissance plus élevée.

A contrario, un rythme de 2% ou moins a généralement plombé cette croissance bénéficiaire.

L’écart d’1% entre 2 et 3 est donc primordial.

Nous verrons si l’orthodoxie Républicaine/Trump pourra stimuler une économie qui tourne déjà, d’une certaine manière, à plein régime.

Pour y parvenir, les dépenses d’investissement vont devoir augmenter fortement – or jusqu’à présent, les entreprises ont préféré allouer leurs flux de trésorerie aux rachats d’actions et aux opérations de fusions-acquisitions.

Pour ma part, je suis sceptique sur le 3%, et plus confiant sur le 2%.

Les problématiques de plus long terme, qui se traduisent dans ma « Nouvelle Normalité » et dans la « Stagnation Séculaire » de Larry Summers, ne font peut-être plus la une du FT ou du NYT, mais elles n’ont jamais vraiment disparu – Trump ou pas Trump.

Les facteurs démographiques négatifs liés au vieillissement de la population, mais également le ratio élevé de la dette/PIB (plus risqué aujourd’hui dans un contexte de remontée des taux), la perte d’emplois provoquée par les avancées technologiques et enfin la décélération/le recul de la mondialisation, sont autant de menaces persistantes sur la productivité, et donc sur la croissance du PIB.

Les politiques de Trump peuvent peut-être offrir une accélération temporaire dans les prochaines années, mais la croissance de long terme de 2% semble bien installée, pesant sur la croissance bénéficiaire des entreprises et ralentissant l’appréciation des actifs risqués.

Ainsi, pour les Bons du Trésor à 10 ans, de multiples facteurs d’influence occultent une conclusion rationnelle : que les rendements doivent inévitablement évoluer à la hausse durant la première année de Trump au pouvoir.

Cependant, lorsque les fondamentaux prêtent à confusion, les indicateurs techniques peuvent venir à la rescousse - et c’est ici que la méga tendance baissière des trois dernières décennies sur les taux à 10 ans peut devenir cruciale.

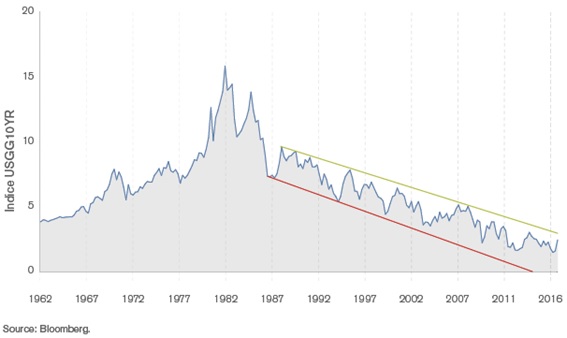

Comme l’illustre le graphique ci-dessous, il est clair pour la plupart des observateurs de marché que les taux à 10 ans sont en repli depuis leur long pic du début des années 1980, et de manière assez linéaire.

Les baisses de 30 points de base en moyenne sur les 30 dernières années ont fait chuter le taux à 10 ans de son niveau de 10% en 1987 à 2,40% aujourd’hui.

Aujourd’hui, cette méga tendance baissière, souvent testée, pourrait rompre.

Le point culminant de cette ligne se situe actuellement à 2,55% - 2,60% ; au cours des dernières semaines, ce niveau a tenu, puis la courbe s’est inversée, baissant d’environ 15 points de base.

MAIS………Et il s’agit ici de ma seule projection pour le taux à 10 ans en 2017.

Si les taux cassent à la hausse le niveau de 2,60% – autrement dit si les rendements dépassent le niveau de 2,60%, un « bear market » durable aura débuté pour les marchés obligataires.

Gardez un oeil sur le niveau de 2,60%.

Il est beaucoup plus important que le Dow à 20 000 points.

Beaucoup plus important que le pétrole à 60$ le baril, ou que la parité Euro/Dollar à 1.00.

Ce chiffre est la clé qui déterminera les niveaux de taux d’intérêt et peut-être des cours actions en 2017.

C’est donc lui qui déterminera si les 12 prochains mois seront des moments de bonheur et/ ou de désespoir pour les investisseurs.

Pour lire la lettre complète de Bill Gross, cliquez ici

Pour en savoir plus sur les fonds Janus Capital, cliquez ici

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |