| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

La dernière note de Didier Saint-Georges, Carmignac Risk Managers...

Â

Didier Saint-Georges, Membre du Comité d'Investissement et Managing Director

Â

Â

Comme nous l’indiquions le mois passé (Le vent se lève, décembre 2016), le cycle économique global qui avait touché un point bas au premier trimestre 2016 s’est progressivement renforcé au fil de l’année, pour dernièrement recevoir en novembre un soutien éloquent de l’élection inattendue de Donald Trump à la présidence des États-Unis.

Â

Le début de cette année 2017 se présente donc sous ces auspices et justifie, pour l’instant, une performance toujours positive des marchés actions, tirés par leurs compartiments cycliques.

Â

Plutôt que de redouter une énième déception sur la croissance, ou se focaliser sur les multiples risques politiques en Europe déjà maintes fois évoqués, peut-être faudrait-il donc se poser cette fois la question décisive des ramifications de cette accélération du cycle.

Â

En effet, cette embellie économique s’accompagne de deux corollaires majeurs déjà soulignés : une reprise de l’inflation, cyclique également, et un renforcement du dollar.

Â

À force de souhaiter que l’amélioration des perspectives économiques se confirme, les marchés en oublieraient presque d’en examiner les conséquences sur la fragilité des marchés obligataires et, en retour, sur les valorisations des marchés actions.

Â

Cela serait très imprudent.

Â

Â

- Le cycle économique dopé par « l’effet Trump »

Nous l’avons souvent souligné, l’une des erreurs les plus fréquentes des prévisionnistes consiste à confondre tendances structurelles et mouvements cycliques.

Â

L’accumulation vertigineuse de la dette au niveau mondial, ainsi que le déficit d’investissement public et privé depuis huit ans condamne la croissance potentielle globale et l’inflation de long terme à demeurer anémiées.

Â

Mais cette orientation structurelle n’empêche nullement les mouvements cycliques intermédiaires.

Â

Bien au contraire, la réduction des marges de manœuvre des gouvernements et Banques centrales limite leurs capacités à amortir et piloter avec finesse les oscillations cycliques, qui peuvent dès lors être plus violentes.

Â

Or, nous sommes vraisemblablement dans la formation d’un tel mouvement.

Â

Comme nous l’indiquions en novembre, il faut comprendre l’élection de Donald Trump comme un accélérateur du cycle.

Â

Il est en effet déjà visible que l’économie américaine est sur le point de trouver un deuxième souffle.

Â

L’indice de confiance des consommateurs vient de s’élever à son plus haut niveau depuis 2007, bien au-delà de ce que la majorité des économistes anticipaient.

Â

Les entreprises également réagissent favorablement au résultat de l’élection : selon les premières statistiques publiées depuis le scrutin, la croissance des commandes de biens durables repasse pour la première fois depuis 2015 en territoire positif (+1,8% en novembre).

Â

Et l’embellie est assez globale : au Japon, la production industrielle poursuit sa reprise cyclique et a atteint 2,9% en novembre, son rythme le plus élevé depuis 30 mois.

Â

En Europe, la production industrielle continue de progresser lentement, mais l’indice IFO du climat des affaires en Allemagne accélère et atteint désormais son niveau de début 2014.

Â

L’amélioration cyclique est donc palpable, et ceci avant même que les mesures de relance fiscale promises par Donald Trump entrent en scène.

Â

Par conséquent, la rotation sectorielle qui avait débuté au premier trimestre 2016 au sein des marchés actions peut se poursuivre à bon droit.

Â

Â

- Réapparition cyclique de l’inflation

Â

Le premier corollaire de cette inversion de tendance économique globale depuis bientôt un an est une reprise progressive du rythme d’inflation.

Â

Le ralentissement économique précédent avait été concomitant à la hausse du dollar de mi-2014 à 2015, qui s’était accompagnée d’une forte baisse du prix des matières premières, et d’un effondrement du prix du pétrole.

Â

Le tout avait ainsi renforcé temporairement les tendances déflationnistes structurelles.

Â

Désormais, le phénomène cyclique s’est inversé : la pause dans l’appréciation du dollar a permis une forte reprise du prix du pétrole et l’éclaircie économique qui a suivi en 2016.

Â

Cette amélioration cyclique s’accompagne donc d’un retour de signaux inflationnistes à partir de niveaux très faibles.

Â

Le rythme d’inflation nominale aux États-Unis pourrait selon nous facilement dépasser 2,5% au premier semestre 2017, avant même de prendre en compte d’éventuelles pressions salariales dans un deuxième temps.

Â

En Chine, le rythme annuel de la hausse des prix à la production est passé de -6% à +3% sur les douze derniers mois.

Â

En zone euro, il est passé de -4% en avril 2016 à 0% en fin d’année.

Â

Même s’il ne s’agit pas encore d’inflation, l’effet de base est donc considérable aussi en Europe et c’est cette inflexion de tendance qui importe pour les marchés.

Â

Elle devrait nourrir avec un effet retard la même orientation sur les prix à la consommation.

Â

Au Japon, le rythme d’inflation demeure très faible, mais après avoir baissé continuellement depuis mi-2014, jusqu’à passer en territoire négatif l’an passé, il vient de s’affermir pour la première fois au quatrième trimestre 2016.

Â

-

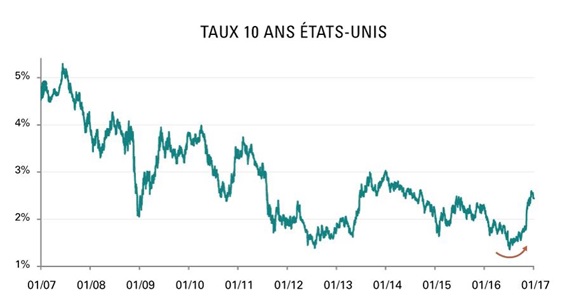

Les marchés obligataires en première ligne

Â

La poursuite de politiques ultra-accommodantes par les grandes Banques centrales a retardé jusqu’à présent l’ajustement des marchés obligataires à ce retour de tensions sur les prix.

Â

Les taux des emprunts d’État allemands, proche de 0,30%, sont toujours à peine aux niveaux de début 2015.

Â

Même les taux des emprunts d’Etat américains demeurent, après leur hausse récente, sous les niveaux de mi- 2014.

Â

Cette embellie du cycle économique associée à une réapparition d’inflation est donc susceptible de tester vigoureusement dans les prochains mois la confiance des marchés dans la détermination des Banques centrales à maintenir les taux d’intérêt proches de leur plancher.

Â

C’est le risque de marché majeur auquel il faut être préparé en 2017.

Â

Â

-

La force du dollar, l’autre avatar du programme Trump

Â

Comme nous l’indiquions en décembre dernier « il faut voir dans l’accélération des flux de capitaux vers les États-Unis, une force potentiellement très puissante en faveur du dollar ».

Â

Une comparaison avec la hausse du dollar qui suivit l’élection de Ronald Reagan en 1980 serait excessive.

Â

Le contexte était très différent.

Â

Mais il peut être utile d’observer ce qui se passa plus récemment, après la mise en œuvre du Homeland Investment Act, loi votée en 2004 sous la présidence de George W.

Bush.

Â

Cette mesure prévoyait une incitation fiscale au rapatriement d’investissements à l’étranger et provoqua des entrées de capitaux de l’ordre de 300 milliards de dollars en 2005.

Â

Son principal effet fut une hausse du dollar de 15% sur l’année (même si une part importante des montants rapatriés étaient déjà en dollars).

Â

Après sa hausse récente, le dollar pourrait certes légitimement marquer une pause.

Â

Mais le durcissement progressif de la politique monétaire de la Fed et la réduction du déficit courant américain pourraient ensuite remettre le dollar dans sa marche en avant, en particulier contre la livre sterling et le yen, qui demeurent très fragiles.

Â

Â

- Le paradoxe des bonnes nouvelles

Â

Il est certes possible que la radicalité du programme de relance économique proposé par Donald Trump soit largement écrêtée par le Congrès.

Â

On ne peut exclure non plus que ses promesses protectionnistes pénalisent le commerce mondial.

Â

Quant à l’Europe, la montée du risque politique est légitimement sur toutes les lèvres.

Â

Mais paradoxalement, la focalisation sur ces risques manque peut-être l’essentiel pour les marchés : l’embellie économique est globale et dépasse l’effet Trump.

Â

Cet épisode justifie le comportement des marchés actions depuis trois mois.

Â

Mais il est strictement cyclique et, du fait de taux d’intérêt artificiellement cloués au plancher depuis des années par les Banques centrales, il pourrait générer ses propres antidotes dans le courant de l’année.

Â

En effet, une forte tension sur les marchés obligataires, a fortiori si elle est associée à une appréciation du dollar, constituerait un durcissement des conditions financières puissant pour l’économie américaine, au moment même où l’embellie économique commencerait à montrer ses premiers signes d’essoufflement.

Â

Ainsi, après avoir dans un premier temps continué de profiter de l’amélioration cyclique en cours, les marchés d’actions seront confrontés à l’ajustement difficile des autres classes d’actifs à cette nouvelle donne.

Â

Le pouvoir des Banques centrales s’étiolant, la primauté des cycles économiques revient pour les marchés, et avec elle la gestion active des portefeuilles.

Â

Dans cette perspective, nous vous souhaitons une année 2017 dynamique et prospère.

Â

Â

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |