| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

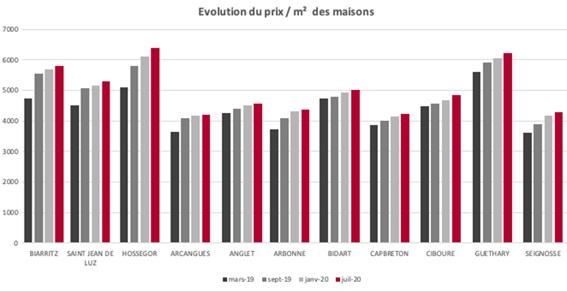

Immobilier : Jusqu’ici tout va bien. Très bien même...

Analyse du marché immobilier par Barnes Côté Basque

Un marché sous tension

Jusqu’ici tout va bien. Très bien même, concernant l’immobilier dans le pays basque et sur la côte landaise.

Quelle époque vivons-nous… Après un confinement qui a mis à l’arrêt la France entière, nous repartons « presque » comme avant. Cela a permis de tester une nouvelle façon de vivre pour bon nombre d’entre nous, mettant en avant l’importance de l’immobilier dans notre quotidien, pour bien vivre chez soi.

Si nous pouvons constater dans l’économie une déconnexion entre le niveau de la bourse, et celui de l’économie réelle, nous constatons également la santé insolente du marché immobilier au niveau national, comme au niveau de la Côte Basque. Ce qui peut paraitre étonnant à première vue.

Que doit-on retenir de ce dernier trimestre de confinement et de début de post-confinement ?

- Cela n’est pas nouveau, mais l’on constate toujours que les taux d’intérêt, encore bas continuent de faciliter ce recentrage patrimonial sur l’immobilier.

- Une certaine nervosité sur le marché immobilier avec une clientèle partagée entre le besoin de sécuriser son patrimoine dans la pierre et l’appréhension d’acheter dans un marché à la valorisation déjà très élevée.

- Après une baisse brutale des demandes, et logiquement une chute des nouveaux mandats et des visites en mars dernier nous observons un regain d’intérêt observé à partir du mois de mai, amplifié au mois de juin.

Nous expliquons cette santé hors norme par plusieurs raisons :

- L’envie d’avoir un refuge dans un endroit sain et protégé

- Un effet de rattrapage pour combler les 2 mois d’arrêt

- Le développement de l’usage du télétravail permet de plus profiter de sa résidence secondaire, bien au-delà des seules périodes estivales et des longs weekends de mai.

- Le désir de changer de vie, et de déménager avec sa famille dans notre région, quitte à mixer télétravail et des allers/ retours sur le lieu des intérêts économiques. Cela permet de prioriser la qualité de vie au détriment de la course en avant effrénée des grandes métropoles. Pour preuve, nous recevons 2,5 fois plus de trafic sur notre site web qu’à la même période l’année dernière.

Ainsi de nombreux clients se portent acquéreurs de maisons précédemment en résidence secondaire… mais pour s’y installer en résidence principale. Ce transfert de résidence principale, de Paris vers la Côte Basque, draine donc une clientèle supplémentaire, plus jeune, toujours active, et arrivant avec un budget relativement conséquent.

L’attrait de la campagne se confirme, avec une clientèle en recherche de volumes, d’espaces extérieurs et, idéalement de vue dégagée au calme parfait. Le marché du bord de côte n’est pas en reste, mais atteint des prix parfois exorbitants (selon l’emplacement et les qualités architecturales), ce qui renforce l’attractivité des maisons dans la campagne basque toute proche. Ce marché de la campagne proche de la côte est donc loin d’être en crise actuellement.

Surfant sur cette frénésie actuelle certains vendeurs jouent avec le feu, et souhaitent valoriser leurs biens plus que de raison. Est-ce un risque ou une opportunité ? Le marché qui continue de monter (il monte encore tout doucement) nourrit certains optimismes. Mais nous préférons conseiller une certaine prudence dans nos avis de valeur, comme dans la stratégie de commercialisation que nous donnons à nos vendeurs. La dé-corrélation avec l’économie réelle peut ne pas durer éternellement. La récession sans précédent de l’économie mondiale ne fait pas exception en France, et les conséquences sociales risquent de peser lourd dans la balance, même si tous les plans de relances de chaque pays permettent de tenir.

L’appétence pour la pierre d’une part, et l’attrait que connaissent les Côtes Basque et Landaise expliquent en grande partie le dynamisme du marché immobilier de notre région. Cela est d’autant plus vrai pour le marché immobilier de prestige, investissement qui résiste traditionnellement mieux que la moyenne aux crises, et reste donc une valeur refuge en ces temps incertains.

Jusqu’ici tout va bien donc. Mais pour combien de temps ?

Philippe Thomine-Desmazures

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |