| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Guerre commerciale, leadership mondial, inversion de la courbe des taux : mais où va le monde ?

L'analyse de Serge Pizem, responsable de la gestion multi-actifs

Comment les tensions sino-américaines impactent-elles les investisseurs ?

Serge Pizem : L’enjeu de la guerre commerciale que se livrent la Chine et les Etats-Unis va déterminer le leader mondial à l’horizon 2050. La mise en place des barrières douanières fait ainsi parti du programme de Donald Trump pour contenir la progression de l’empire du milieu. L’ère de la guerre froide économique s’est donc installée.

Toutefois, à l’aube des élections américaines, une accalmie se fait ressentir dans un climat incertain qui fragilise l’économie réelle tout autant qu’il pénalise la croissance mondiale. Et pourtant, l’économie américaine affiche des résultats encourageants tant au niveau de la production que de l’emploi.

Pendant ce temps, le soutien des banques centrales apporte une bouffée d’oxygène en limitant les perspectives d’un ralentissement généralisé ; on éviterait une récession en 2020.

Dans ce contexte, nous voyons des opportunités. Les actions défensives nous semblent survalorisées alors que les valeurs dites cycliques sont délaissées. Ainsi, nous avons tactiquement renforcé notre exposition aux actions cycliques. Aux Etats-Unis, nous préférons les secteurs de l’industrie et de la consommation alors qu’en zone euro, nous préférons les secteurs qui délivrent des dividendes élevés comme les télécom ou l’énergie.

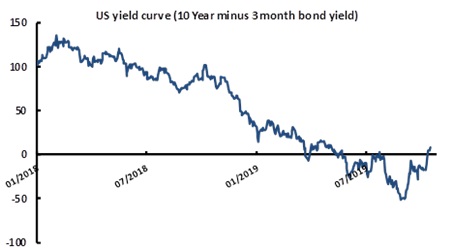

Après la ré-inversion de la courbe des taux, les risques de récession sont-ils derrière nous ?

Serge Pizem : Le 14 août 2019, les taux longs américains ont été plus bas que les taux courts, puis la courbe s’est repentifiée, portée par l’optimisme d’une trêve dans la guerre commerciale et les politiques accommodantes des banques centrales, ce qui nous semble être un bon signe.

Dans ce contexte, les anticipations d'inflation nous semblent trop basses en Europe et aux États-Unis, ce qui nous conduit à renforcer notre exposition aux obligations indexées à l’inflation.

En ce qui concerne les prévisions de récession, attention à ne pas se laisser happer par les bruits de marché. Nous restons focalisés sur notre processus d’investissement éprouvé et à notre recherche de rendement pour les investisseurs. Alors, dans un contexte de taux, où se trouve le rendement ?

Source : Bloomberg, AXA IM, octobre 2019

Les politiques accommodantes des banques centrales soutiennent selon nous les obligations à haut rendement. Nous préférons les obligations européennes à haut rendement aux obligations « Investment Grade » depuis l’été 2019 car elles présentent selon nous profil plus intéressant du fait de leur duration moins élevée ainsi que des niveaux de spread plus élevés qui protègeraient le portefeuille en cas de hausse des taux. Toutefois, nous avons réduit l’exposition à cette classe d’actifs pour réallouer ce risque sur les actions cycliques dont nous avons parlées.

Nous pensons que les marchés émergents, dont les rendements sont attractifs, devraient bénéficier des perspectives plus conciliantes de la Fed et d’un dollar américain qui devrait cesser de s’apprécier.

Comment gérer l’exposition aux valeurs technologiques américaines alors que le secteur connaît un sommet historique ?

Serge Pizem : Le « stock picking » est au cœur de notre approche. Nous pensons que malgré les valorisations plutôt élevées de ce secteur, nous avons identifié des entreprises qui sont à notre avis très bien positionnées sur les grandes tendances qui se profilent à long terme.

Nous pensons notamment que les tendances telles que le paiement en ligne, la cybersécurité, les objets connectés et la robotique restent attractives, et leur niveau de valorisation de ces entreprises ne devrait pas être un frein face à leur croissance.

Alors, où va le monde ? Nous pensons que nous vivons dans une période de transition à plusieurs niveaux. L’intervention forte des banques centrales depuis la crise a épuisé un cycle de 40 ans de baisse des taux. Même s’il semble que nous arrivons au bout de celui-ci, la question est de savoir combien de temps cela va encore durer.

De plus, le monde se « dé-globalise » avec la montée du populisme et laisse émerger 3 grands blocs économiques et politiques ; les Etats-Unis, l’Europe et la Chine. Il faut tenir compte des évolutions technologiques qui transforment des pans entiers des secteurs économiques. Il nous semble que dans ce contexte, une stratégie active bien diversifiée peut permettre de naviguer ces périodes complexes.

- AXA WF Global Optimal Income : +10,17% YTD

-

AXA WF Optimal Income : +9,94% YTD

Pour en savoir plus sur les fonds Axa IM, cliquez ici.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |