| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Et si le plus grand risque était celui de n’en prendre aucun ?

Depuis la vague de turbulences mondiales ressentie sur les marchés financiers lors de la crise de 2007-2008, suivie de sa réplique européenne en 2011, jusqu’à la fin d’année 2018 tourmentée, l’aversion pour le risque des épargnants n’a cessé de s’accroître tout comme leur méfiance vis-à-vis de la Bourse.

Sur la même période, la politique monétaire a conduit à un écrasement quasi-total du rendement des actifs dits sans risques ou perçus comme tels ces dernières années.

Dans cet environnement, les investisseurs doivent reconsidérer leur approche du risque et s’intéresser aux sources de performance de leur patrimoine sur le long terme.

Les Français n’investissent plus dans les marchés

Selon une étude TNS-Sofres menée pour l’AMF en 2018, seuls 8,8% des français détiennent des actions (en direct ou au travers d’OPC) contre 16,4% dix ans plus tôt. Malgré la baisse des taux d’intérêts, ils continuent de privilégier les placements perçus comme « sans risques » : livrets, dépôts et contrats d’assurance-vie en fonds euros.

La faiblesse de l’éducation financière dans notre pays explique en partie cette mauvaise allocation de l’épargne. Les Français se classent d’ailleurs bons derniers en termes de culture financière parmi les dix principaux pays européens. Des différences culturelles, religieuses mais également notre système de retraite sont sans doute à l’origine de ces écarts. En effet, le système français de retraite par répartition entraine une absence de considération pour le long terme alors qu’à l’inverse le système par capitalisation responsabilise les épargnants dans leurs choix d’investissement. Selon une étude menée par GFK pour le compte d’AXA Investment Managers fin 2018, 75% des français préfèrent ne rien gagner plutôt que de prendre le risque de perdre.

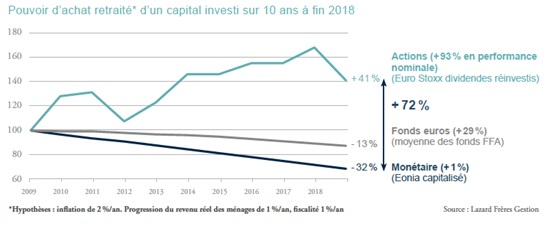

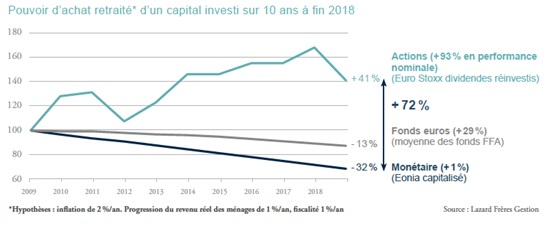

Investir au travers d’actifs performants pour préserver le pouvoir d’achat du capital sur le long terme

En investissant dans des actifs perçus sans risques, certains investisseurs ont un sentiment de sécurité qui peut s’avérer trompeur. Ils associent souvent le risque à la baisse nominale du capital et oublient la notion de préservation du pouvoir d’achat de ce capital. Contrairement à une idée répandue, « laisser dormir le capital » ne permet pas de le protéger.

Trois facteurs dégradent le pouvoir d’achat du capital : l’inflation, la hausse générale du niveau de vie qui satisfait de nouveaux besoins et la fiscalité. Si le capital de l’investisseur progresse moins vite que la croissance nominale de l’économie, il s’appauvrit de manière certaine. (cf graphique)

Dans l’environnement actuel de taux bas voire négatifs, la performance des placements dits « sans risques » comme les livrets, le monétaire, les contrats d’assurance-vie en fonds euros ou encore la plupart des obligations, ne permet plus de compenser l’impact de l’inflation, de la croissance et de la fiscalité. Aujourd’hui, il n’existe plus d’actifs qui soient à la fois sans risques à court terme, liquides et qui protègent le pouvoir d’achat du capital.

Investir au travers d’actifs dits « risqués » mais performants est donc nécessaire pour préserver le capital. Il faut aller chercher la performance en investissant là où se créé la richesse c’est-à-dire dans les entreprises et donc dans les actions.

Investir en actions, oui mais avec discipline

La volatilité est la contrepartie d’un investissement en actions : plus elle est élevée plus les variations de prix sont importantes. Mais il ne faut pas confondre volatilité et risque de perte définitive en capital. À court terme et même à moyen terme, la probabilité d’une phase de baisse existe évidemment. Pour investir en actions il faut disposer d’un horizon d’investissement long et s’y tenir. Les investisseurs cherchant à valoriser leur patrimoine sur un horizon long pourront supporter les variations de prix et profiter de la croissance à long terme (cf graphique ci-dessous).

Investir en actions suppose certaines précautions pour maîtriser et contenir le risque. Il est essentiel d’investir dans des entreprises que l’on comprend, qui créent durablement de la valeur et que l’on peut évaluer. La diversification des investissements permet d’amortir les variations de prix et de saisir des opportunités.

Seule une véritable discipline d’investissement, au travers d’un processus robuste et stable, permet de prendre des décisions rationnelles et réfléchies, dans un environnement instable par nature.

Le plus grand risque est celui de n’en prendre aucun

En matière d’investissement, le plus grand risque est certainement celui de n’en prendre aucun. Conserver durablement l’essentiel de ses avoirs en liquidités, c’est tourner le dos à ses intérêts de long terme. Afin de protéger et valoriser son patrimoine sur le long terme, il est nécessaire de reconsidérer sa perception du risque, de s’affranchir de la seule gestion en livrets, comptes bancaires et contrats d’assurance-vie en fonds euro et de favoriser l’investissement en actions.

Point non négligeable, cette démarche a également la vertu de contribuer au financement des entreprises et donc de l’économie réelle plutôt qu’au financement des déficits publics…

Pour en savoir plus sur les fonds Lazard Frères Gestion, cliquez ici.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |