| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

🌗 Après avoir explosé tous les records de performances et de collecte, ce fonds explique son ralentissement en 2021...

« Nous pensons qu'il existe une probabilité significative d’un "rebond de Noël" en fin d'année et au-delà... »

Après une spectaculaire performance en 2020 (+164,57%), comment expliquez-vous ce ralentissement en 2021 (-10,62% YTD) ?

Après une spectaculaire performance en 2020 (+164,57%), comment expliquez-vous ce ralentissement en 2021 (-10,62% YTD) ?

Ulrik Fugmann

Ulrik Fugmann

Depuis le début de la crise de la Covid-19 les gouvernements ont réagi avec de mesures économiques pour soutenir l’économie. L’année 2021 a été marquée par un retour progressif à la normale grâce aux campagnes de vaccination massives et aussi une hausse des taux d’intérêt. Ce retour à la normale est rassurant mais à moyen terme la montée des taux d’intérêt ainsi que les craintes inflationnistes ont poussé les investisseurs à sortir de leurs investissements dans la thématique environnementale.

Nous avons également observé une rotation sectorielle du marché. Les investisseurs se sont tournés massivement vers les valeurs telles que les financières et l’énergie qui ne font pas partie de l’univers d’investissement du fonds BNP Paribas Energy Transition.

Enfin, les stratégies thématiques ont eu le vent en poupe et ont enregistré de forts volumes en 2020 et en 2021. Suite à la correction du marché certains secteurs ont été puni par les investisseurs pour une valorisation trop excessive. Nous avons donc un résultat de normalisation attendu.

En début d'année, vous évoquiez de fortes perspectives de croissance pour les entreprises offrant des solutions environnementales. Cette analyse est-elle toujours valable aujourd'hui et quels seraient les catalyseurs ?

En début d'année, vous évoquiez de fortes perspectives de croissance pour les entreprises offrant des solutions environnementales. Cette analyse est-elle toujours valable aujourd'hui et quels seraient les catalyseurs ?

Ulrik Fugmann

Ulrik Fugmann

Alors que la COP26 en elle-même a eu un impact, nous voyons un nombre important de catalyseurs à l'horizon tels que :

-

La résolution de fin d’année proposée par le président Biden, le plan « Build Back Better » (BBB)

-

La résolution de facturation nette résidentielle aux États-Unis d'ici la fin de l'année avec une décision formelle en janvier

-

Un large volume de vente à perte à des fins fiscale prévu

-

Les préoccupations d'Omicron s'estompent

-

La Chine s'assouplit avec la récente baisse du RRR (réserves obligatoires)

-

Un volume important de débouclage de positions d’investissement dérivées des portefeuilles d’ici la fin de l’année et

-

La réunion du FOMC « dérisquée » cette semaine.

Combinés à des valorisations très attrayantes dans l'ensemble de l'espace environnemental, nous pensons qu'il existe une probabilité significative d’un « rebond de Noël » en fin d'année et au-delà avec le thème environnemental surperformant considérablement les marchés.

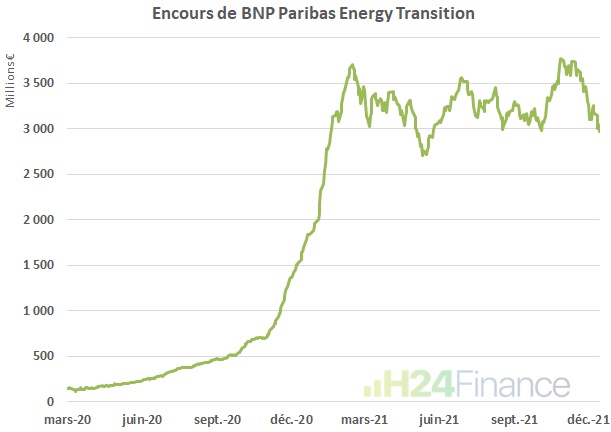

Le fonds a connu une forte augmentation des encours depuis mars 2020 (100 millions €) entraînant sa fermeture en février 2021 à près de 3,7 milliards € avant de rouvrir début mai et d'atteindre son pic fin octobre. A plus de 3 milliards € aujourd'hui, a-t-il encore de la capacité pour être géré activement ?

Le fonds a connu une forte augmentation des encours depuis mars 2020 (100 millions €) entraînant sa fermeture en février 2021 à près de 3,7 milliards € avant de rouvrir début mai et d'atteindre son pic fin octobre. A plus de 3 milliards € aujourd'hui, a-t-il encore de la capacité pour être géré activement ?

Ulrik Fugmann

Ulrik Fugmann

En 2021 et jusqu’à fin Novembre 2021, le fonds a enregistré des flux d’entrée nets de 1,4 milliard d’euros et la capacité du fonds a été augmentée pour atteindre environ 6 milliards d’euros.

Nous sommes plus que jamais prêts à augmenter notre univers d’investissement avec la croissance de notre équipe qui a accueilli récemment 2 nouveaux analystes et qui n’a pas fini de grandir.

H24 : Pour en savoir plus BNP Paribas AM Energy Transition, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |