| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Cette société qui gère plus de 350 milliards d’euros se lance dans une nouvelle expertise…

Simon Fox, Senior Investment Specialist chez Aberdeen AM

Les deux fonds s’adressent à des investisseurs à la recherche de diversification, de décorrélation et de faible volatilité, et représentent une nouvelle expertise dans la gamme française d’Aberdeen, jusqu’ici surtout associée à la gestion obligataire classique. À cette occasion, nous posons nos questions à Simon Fox, Senior Investment Specialist chez Aberdeen AM.

H24 Finance : Vous avez lancé récemment un nouveau fonds multi-actifs. Pourquoi ce choix ?

Simon Fox : La gestion multi-actifs a considérablement évolué depuis la crise financière mondiale. Les investisseurs sont aujourd’hui à la recherche de solutions plus spécifiques à leurs propres objectifs, par exemple un rendement supérieur au taux monétaire ou à l’inflation, voire un niveau régulier de revenus.

Une simple combinaison d’actions et d’obligations pouvait auparavant permettre d’obtenir un rendement honorable, mais pas sans une volatilité importante. Compte tenu du niveau historiquement bas des rendements obligataires et des conditions difficiles sur les marchés des actions, il semble dorénavant peu probable que ces performances passées puissent être obtenues à l'avenir.

Pour résoudre ce problème, les investisseurs devraient, selon nous, accroître la diversification de leurs portefeuilles. En particulier, un plus vaste éventail de classes d’actifs est aujourd’hui disponible et accessible par le biais de structures d’investissement réglementées de type OPCVM.

Nous gérons notre stratégie multi-actifs diversifiée depuis 2011, et avons obtenu des performances à long terme supérieures à l’objectif, moyennant une volatilité nettement inférieure à celle des actions. Nous avons lancé en 2015 notre premier fonds de droit luxembourgeois (une stratégie multi-actifs axée sur le revenu) fondé sur cette approche, suivi en 2016 de notre fonds luxembourgeois axé sur les valeurs de croissance. Selon nous, la diversification est l’un des éléments clés permettant de construire des portefeuilles dont les performances ne dépendent pas démesurément des marchés classiques.

Nos portefeuilles diversifiés offrent aux investisseurs de véritables solutions multi-actifs qui visent un rendement annuel supérieur de 4,5% au taux monétaire sur des périodes de cinq ans, moyennant une volatilité inférieure à celle des actions.

H24 Finance : En quoi ces fonds se distinguent-ils des autres fonds « diversifiés » ?

Simon Fox : Nous élaborons nos portefeuilles en plaçant la diversification au cœur de notre philosophie. Nous examinons un très large éventail de classes d’actifs dans la conception de nos stratégies multi-actifs, ce qui permet de réduire la volatilité, le risque baissier et la dépendance vis-à-vis des actions pour générer de la croissance. De nombreuses stratégies multi-actifs prétendent offrir une diversification, mais nos fonds ont plus largement recours au vaste ensemble de classes d’actifs traditionnelles et non traditionnelles qui se présentent.

Notre équipe dédiée à la gestion diversifiée vise à déceler les placements à long terme fondamentalement attractifs dans les segments suivants : actions cotées, private equity, immobilier, infrastructures, obligations high yield, prêts, dette émergente, ABS, risk premia alternatives, Insurance Linked Securities (ILS), financement de litiges, prêts entre particuliers, location-bail d’avions, redevances sur les ventes de médicaments, et dans d’autres classes d’actifs.

L’association de tels actifs au sein d’un portefeuille diversifié permet de générer des rendements attractifs de façon bien plus régulière qu’une classe d’actifs à elle seule. Cette approche est très transparente et ne dépend pas de transactions sur des produits dérivés complexes, ni de notre aptitude à acheter ou vendre à court terme. Elle est donc facile à comprendre et apte à affronter des conditions de marché variées.

H24 Finance : Comment est décidée l’allocation des fonds entre les différentes classes d’actifs et comment est gérée chacune des poches ?

Simon Fox : Notre allocation repose sur une perspective à plus long terme par rapport à bon nombre de fonds multi-actifs, notre positionnement se fondant sur une estimation à 5 ans des risques et des rendements.

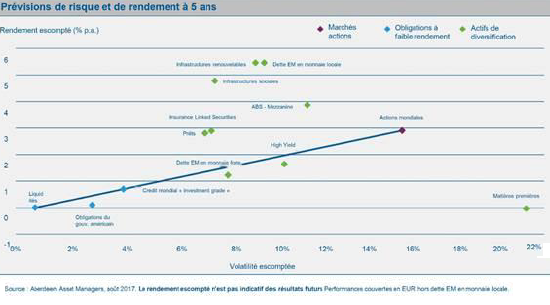

Le graphique ci-dessous présente nos prévisions actuelles pour différentes classes d’actifs. Il souligne le fait que les obligations classiques (crédit investment grade et emprunts d’Etat) offrent un potentiel de rendement limité (et, dans certains scénarios, une diversification limitée). Les actions offrent encore une prime par rapport aux actifs sans risque, mais cette prime a diminué au cours des six derniers mois, notamment aux Etats-Unis où les valorisations semblent élevées suite à une série de mesures. Ainsi, nous décelons les opportunités les plus attractives parmi un ensemble d’actifs de diversification, notamment la dette émergente en monnaie locale (qui bénéficie de rendements appréciables et de solides fondamentaux), les placements en infrastructures (accessibles au travers de structures de fonds similaires aux REIT) et les ABS.

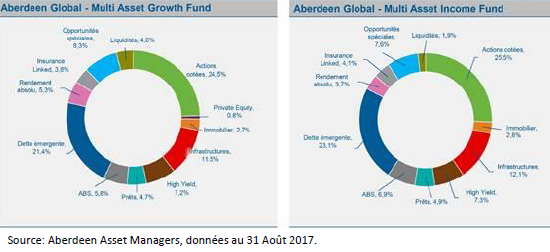

A partir de cette analyse, nous avons élaboré les deux portefeuilles présentés ci-dessous.

Nous cherchons à identifier le moyen le plus efficace de s’exposer à un investissement donné, net de tous frais et coûts. Nous allouons différents segments en interne, en nous appuyant sur l’expertise d’Aberdeen dans la gestion d’un ensemble diversifié de classes d'actifs, y compris les actions et les obligations classiques ainsi que le crédit exotique (par exemple, la dette émergente). Ces compétences permettent au fonds de bénéficier de notre gestion active en interne tout en minimisant les coûts (pas de double facturation des frais).

Cependant, certaines opportunités sont mieux exploitées par l’intermédiaire de gérants tiers (externes), notamment s’agissant de classes d’actifs de niche ou de stratégies davantage axées sur l’alpha. Nous avons recours à des fonds fermés cotés pour obtenir une exposition aux classes d’actifs moins liquides, telles que les infrastructures et le private equity. Lors de lancement de nouveaux fonds fermés, l’équipe examine, selon la stratégie bottom-up, l’opportunité qu’ils pourraient offrir au fonds.

-

Aberdeen Global - Multi Asset Growth : + 7,21% YTD

Pour en savoir plus sur les fonds Aberdeen AM, cliquez ici.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |