| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Cette société de gestion craint une récession "progressive puis brutale"…

Dans "Le soleil se lève aussi" d’Ernest Hemingway, un groupe de jeunes expatriés se rend à Pampelune pour assister à une corrida. L’un d’eux, Mike, se voit alors demander de quelle manière il a fait faillite.

Sa réponse : « Progressivement, puis soudainement ».

Alors que le soleil se couche sur la première saison des bénéfices de 2023, nous craignons que les marchés boursiers ne se dirigent vers un scénario semblable aux écrits d’Hemingway. Pour quelle raison ? Parce que la baisse progressive des estimations de bénéfices des sociétés pourrait se transformer en un choc soudain.

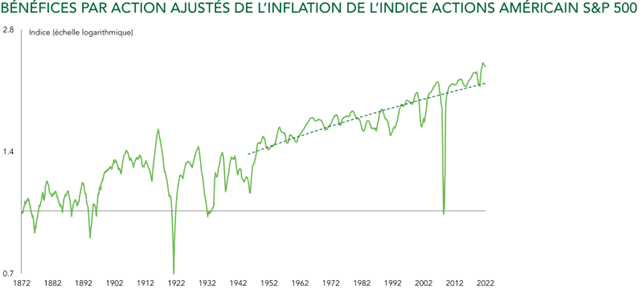

Le graphique ci-dessus illustre les bénéfices par action (BPA) réels (ajustés de l’inflation) de l’indice S&P 500 au cours des 150 dernières années sur une échelle logarithmique, ainsi que la tendance de croissance historique de l’après-guerre. Il en ressort sans ambiguïté que les bénéfices des entreprises sont extrêmement élevés ; 61 % au-dessus de la ligne d’après 1945 et 96 % au-dessus de la tendance d’après 1871. Le pic le plus récent du BPA réel (au quatrième trimestre 2021) a même dépassé le pic de la bulle Internet de 2000. Quelle que soit la période de comparaison, les bénéfices sont élevés.

Les entreprises américaines ont bénéficié de marges importantes du fait des perturbations causées par la pandémie, des problèmes de chaînes d’approvisionnement qui en ont résulté et ainsi que par le biais de plus d’une décennie de taux d’intérêt à zéro. En d’autres termes, elles ont profité d’un pouvoir de fixation des prix fort et de coûts de financement faibles.

Toutefois, ces vents porteurs sont en train de tourner, signifiant ainsi que les bénéfices des entreprises américaines devraient se retrouver sous pression en 2023. Cette pression pourrait être aggravée par des facteurs macroéconomiques tels que la hausse des coûts de l’énergie, la relocalisation de chaînes d’approvisionnement, le coût et la pénurie de main-d’œuvre et la transition énergétique. Une dynamique baissière des bénéfices, où les BPA reviendraient simplement à la tendance - sans même parler d’aller plus bas - serait brutale et avec de lourdes répercussions sur les actions.

Ce qui nous frappe est le fait que les investisseurs ne sont pas récompensés pour porter ce risque. Les primes de risque actions sont en effet à leur niveau le plus bas de ces 15 dernières années. Par exemple, un bon du Trésor américain à six mois offre à peu près le même rendement que celui des bénéfices des actions, mais sans risque lié aux bénéfices ni à la sensibilité aux taux d’intérêt. Bien qu’il s’agisse d’une mesure de rendement ne tenant pas compte par conséquent de la croissance du capital, le constat est néanmoins étonnant.

Pour les mois à venir, nous voyons une perspective tactique pour les actions grâce à une combinaison de facteurs porteurs, comprenant la réouverture de la Chine, la baisse des prix de l’énergie en Europe, la résilience des consommateurs américains et une dynamique favorable de liquidité des banques centrales en Chine, au Japon et en Europe.

Toutefois, nous nous attendons à ce que les facteurs fondamentaux et les conditions de liquidité soient mis à l’épreuve au cours du second semestre, en particulier lorsque les consommateurs auront épuisé leur surplus d’épargne lié au covid. De plus, nous constatons déjà que le rebond mondial n’est pas compatible avec une désinflation durable. C’est pourquoi nous avons profité de la reprise des marchés cette année pour renforcer les protections du portefeuille.

Nous conservons une position défensive, dans l’attente d’une fin soudaine de la charge des bulls (taureaux / investisseurs optimistes) cette année – et les imprudents risquent de se faire encorner.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |