| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Ce gérant a une solution toujours efficace pour couvrir les portefeuilles...

Que faire quand les obligations n’offrent plus le bénéfice de la diversification ni de rendement réel positif ?

Le timing d’investissement étant un art impossible à systématiser, il existe une autre voie qui permet le maintien, voire l’accroissement, des investissements de long terme en actions. Elle consiste à détenir des dispositifs de couverture contre les risques macroéconomiques ayant des impacts potentiellement majeurs mais à probabilité d’occurrence faible. On découvrira plus loin qu’on peut couvrir efficacement les risques de marché extrêmes et leurs causes profondes par des instruments présentant un profil rendement/risque asymétrique.

L’investisseur continue ainsi d’endosser la volatilité de marché et limite son intervention à la couverture du risque résiduel. Cela peut être fait moyennant un coût raisonnable au regard des rendements produits par la poche d’investissement à long terme.

Principes de mise en œuvre

Alors que des corrections et des marchés baissiers peuvent présenter d’excellentes opportunités d’achat, les plus grands chocs financiers et les crises économiques prolongées peuvent générer des performances négatives pour les actifs risqués qui seront difficiles à rattraper. Pour parer à ces éventualités, l’équipe de gestion met en place une stratégie de Couvertures Macroéconomiques qui protège les portefeuilles des conséquences d’événements de nature extrême.

L’objectif est d’identifier les causes profondes de risques, que son ou ses autres stratégies d’investissement ne peuvent pas gérer efficacement, de les isoler et, quand la possibilité se présente, de trouver des couvertures appropriées à l’aide d’instruments financiers offrant un couple rendement/risque asymétrique.

Les couvertures sont élaborées au sein d’une enveloppe budgétaire maximale de 1,5% par an et par portefeuille afin de préserver l’attrait de la poche d’investissement de long terme. Des stratégies optionnelles à long terme sont généralement déployées (12 mois à 5 ans).

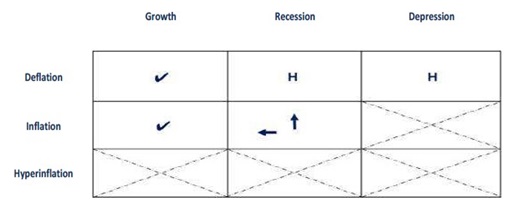

Plusieurs scenarii économiques sont envisagés en veillant à ce que les portefeuilles soient construits pour se comporter aussi bien que possible dans chacun des scenarii. Dans des circonstances peu probables mais problématiques, les moteurs de performance utilisés par l’équipe de gestion peuvent être insuffisants à la préservation du capital investi. Ainsi, lorsque les analyses démontrent que les déséquilibres et les risques sont en train de croître dans la sphère économique ou la sphère financière, le budget de couverture peut être utilisé pour réduire le risque résiduel de marché se caractérisant par un « Bear market » - une baisse du S&P supérieure à 20% sur les plus hauts – et réduire les risques de ses causes profondes.

Cette enveloppe peut être utilisée avec une plus grande efficacité au moyen de dispositifs permettant d’atteindre les mêmes objectifs que ceux visés par des instruments « vanille » mais à un coût très significativement inférieur. L’objectif est de laisser en permanence un dispositif de couverture contre les risques extrêmes précédemment évoqués, en restant suffisamment flexibles pour ajuster le degré d’exposition notamment dans les phases aigues.

Comment acheter une couverture sur un indice actions en payant moins cher ?

Le cas de l’Option de vente sur Euro Stoxx 50 conditionnée à l’appréciation du dollar américain.

Une équipe dédiée aux Couvertures Macroéconomiques a pour mission de veiller sur un grand nombre de solutions de couverture et de repérer les plus performantes à tout moment. Parmi les idées, souvent rejetées, se trouve parfois une opportunité de couverture très attractive. Ce fut le cas en 2019 lorsque l’on remarquait que la corrélation entre l'Euro Stoxx 50 et la parité EUR / USD atteignait un niveau extrêmement bas au moment même où les différentiels de taux d'intérêt entre l'Euro et le dollar américain présentaient une opportunité intéressante sur la courbe des contrats à terme :

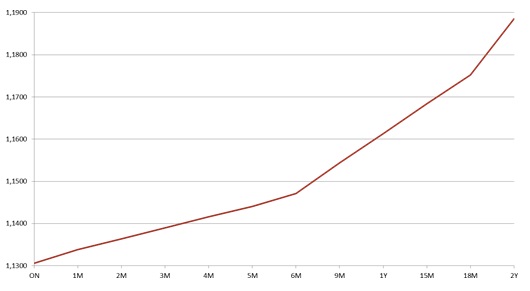

Lorsque les parités au comptant oscillaient autour de 1,13 USD pour un Euro, la parité à terme sur 21 mois était bien plus élevée sous l’effet du différentiel de taux d’intérêts important entre les deux devises.

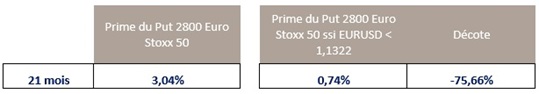

En conjuguant ces deux observations, on pouvait demander à plusieurs contreparties des cotations sur des options de vente sur l'indice Euro Stoxx 50, hors de la monnaie, dont l’exercice était conditionné à l'appréciation du dollar américain contre euro par rapport au taux de change au comptant alors en vigueur soit 1,1322. Les prix d’exercices étaient à 2800, 3000 et 3200 à échéance mars 2021.

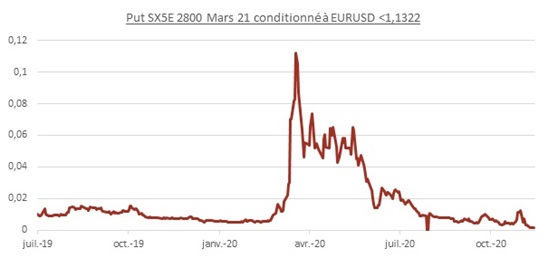

Quand on compare la prime qu’il fallait verser, pour une option « vanille » 20% en dehors de la monnaie, à celle qui était le meilleur marché parmi plusieurs contreparties, on remarque une énorme décote soit une baisse de prix de 75,66%. L’investisseur payait alors une prime de seulement 74 points de base contre 304 bps pour l'option vanille non conditionnelle. Ultérieurement, cet instrument a montré son efficacité pendant le 1er trimestre 2020 comme l’illustre le graphique de son cours ci-dessous, avec un multiple de x15 atteint en mars.

Varenne Capital Partners est une société de gestion entrepreneuriale française créée en 2007. Avec 26 collaborateurs dont 13 analystes gérants, elle gère des fonds et mandats totalisant 2 milliards d’euros.

3 fonds ouverts (parts P Eur au 1er décembre)

- Varenne Valeur, 5 étoiles Morningstar, SRRI 4 : +9,89% YTD

- Varenne Global, 5 étoiles Morningstar, SRRI 4 : +10,34% YTD

- Varenne Selection, 5 étoiles Morningstar, SRRI 5 : +19,94% YTD

Pour en savoir plus sur Varenne Capital Partners, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |