| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

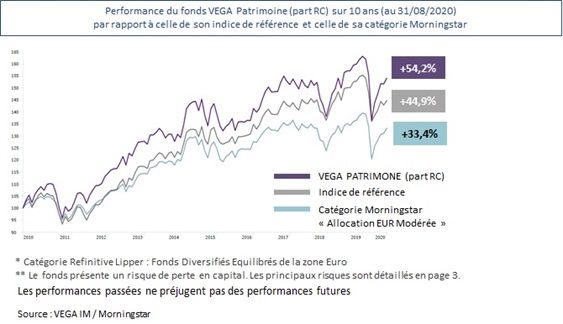

Ce fonds patrimonial surperforme largement sa catégorie depuis 10 ans...

Noté premier de sa catégorie par la société Refinitiv Lipper pour sa performance sur 3 ans, et quatre étoiles par Morningstar, VEGA Patrimoine a affiché une bonne résistance dans la phase de correction boursière du premier trimestre 2020 liée à la crise sanitaire.

Retour sur le concept de ce fonds et les raisons de ce succès avec les deux gérants : Pierre Diot pour la part obligataire et Olivier David pour la part actions.

Rappelez-nous le concept du fonds VEGA Patrimoine ?

Olivier David et Pierre Diot : VEGA Patrimoine est avant tout un fonds qui offre une gestion patrimoniale c’est-à-dire qui vise à générer une performance sur le long terme tout en maîtrisant les risques inhérents aux investissements sur les marchés actions et obligataires. Il est donc particulièrement plébiscité par les investisseurs soucieux de diversifier leurs placements dans l’environnement actuel de taux bas et de pics de volatilité des marchés boursiers. L’encours du fonds a d’ailleurs été multiplié par deux au cours du mois de mai.

Son objectif est de délivrer une performance supérieure à celle de son indicateur de référence (45% du CAC 40 dividendes nets réinvestis + 30% de Bloomberg Barclays Euro Aggregate 5-7 ans coupons réinvestis +25% de l’EONIA capitalisé) sur une durée minimale de placement recommandée de trois ans.

Pour y parvenir, nous disposons de larges fourchettes d’exposition aux marchés boursiers (30% à 60%) et aux marchés de taux (40% à 70%) mais sur longue période, notre gestion privilégie une allocation équilibrée des actifs entre actions et obligations (50% / 50%).

Comment le fonds se distingue-t-il de ses pairs ?

Olivier David et Pierre Diot : VEGA Patrimoine bénéficie de trois moteurs de performance :

- Une exposition à la meilleure classe d’actifs (actions ou obligations), en fonction des conditions de marchés et selon l’analyse du gérant.

- Une exposition actions qui privilégie les valeurs de croissance, ADN de la gestion VEGA IM depuis plus de 10 ans. Ce biais « Croissance » consiste à privilégier notamment les entreprises capables de délivrer une croissance pérenne de leur résultat, offrant des marges supérieures à la moyenne sur secteur et des avantages concurrentiels forts...

- Une sélection active de titres obligataires de dette publique et privée « Investment Grade », c’est-à-dire disposant des meilleures notations financières.

Nous sommes depuis plusieurs années quasi absents du marché monétaire et de ses taux négatifs : le fonds a ainsi une duration proche de 5, bien supérieure à celle de son indice de référence (2,5).

À ce titre, le secteur de la banque et de l’assurance est privilégié, majoritairement via les obligations subordonnées, justement à même d’offrir les durations longues que nous recherchons.

Comment le fonds a-t-il traversé la crise ?

Olivier David et Pierre Diot : Dès le début de l’année, nous avions adopté une approche prudente en allouant 45% de l’actif du fonds aux actions, soit une exposition neutre par rapport à celle de notre indice de référence. S’il va sans dire que la correction boursière a bien évidemment impactée notre gestion, notre sélection de valeurs avec un biais « croissance » nous a permis de limiter les pertes. Les thématiques liées aux nouvelles technologies, à la digitalisation que nous avons ainsi privilégiées sont en effet sorties renforcées de la période de déconfinement. En dépit de la correction boursière de mars, nous avons décidé de conserver nos expositions. Nous avons pu donc profiter du rebond des marchés qui s’en est suivi début avril, dans un contexte de soutien indéfectible des gouvernements et banques centrales pour éviter une nouvelle crise financière.

Enfin, nous avons profité du doublement de l’actif du fonds en mai pour saisir l’opportunité d’entrer des dossiers de qualité tels que Royal Unibrew, Enel... Bien que mineurs dans l’allocation géographique du fonds, nos investissements hors zone Euro ont également été renforcés à ce moment-là avec des titres comme Temenos (Suisse), AstraZeneca (Royaume Uni) et Hexagon (Suède).

Au sein de la part obligataire, nous avons également profité de cette même période pour saisir de nombreuses opportunités d’investissement dans un contexte d’émissions massives par les entreprises sur le marché primaire.

- VEGA Patrimoine: -6,36% YTD

- VEGA Euro Rendement : +0,36% YTD

- VEGA France Opportunités: -8,69% YTD

Copyright H24 Finance. Tous droits réservés.

Pour en savoir plus sur les fonds VEGA IM, cliquez ici

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |