| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Carmignac : « Réalité augmentée »

Didier Saint-Georges

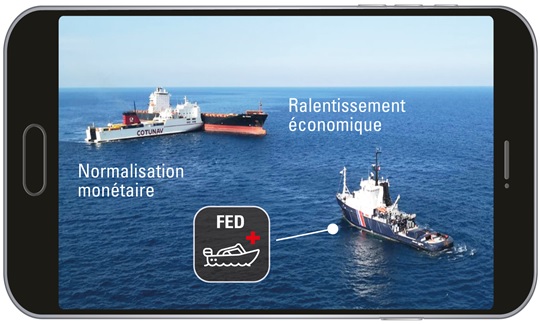

Comme pressenti en tout début d’année (voir la Carmignac’s Note de janvier, «50 Nuances de noir»), le rebond des marchés actions s’est concrétisé en contrepoint de la panique de la fin d’année 2018, nourri par la volte-face de la Fed dans ses ambitions de normalisation monétaire. L’indice actions MSCI Monde a progressé de 11,21% sur les deux premiers mois de l’année, ce qui efface intégralement sa correction du dernier trimestre 2018. La question est naturellement de juger si ce rebond possède de bonnes chances de continuer sur les prochains mois.

Carmignac - Photo : © Maritime Préfecture

Le ralentissement économique se poursuit et les points de fragilité ne manquent toujours pas. Dans la litanie des incertitudes politiques de l’Europe aux États-Unis, jusqu’à la problématique du surendettement dans un contexte nouveau d’affaiblissement de la croissance, les marchés pourraient largement trouver de quoi justifier un retour à la prudence cette année. Néanmoins, cette réalité peu engageante est augmentée, ou en tout cas adoucie, par un scénario central qui s’est objectivement apaisé par rapport à l’année dernière. Les marchés ont en effet pris acte du ralentissement économique en cours, de même que les banques centrales, affranchies désormais de leur engagement de normalisation monétaire à marche forcée. Le télescopage entre cycle économique et politique monétaire constituait la toile de fond des marchés pour 2018. Ce n’est plus le cas cette année.

Désormais, l’heure est plutôt à l’atonie, propice à des marchés velléitaires, sorte de désincarcération lente et délicate après la collision de 2018, et qui appelle des stratégies d’investissement moins directionnelles, plus attachées à la génération d’alpha qu’à la gestion du bêta.

Les paramètres politiques susceptibles d’affecter les marchés cette année sont multiples : ultimes négociations entre la Commission européenne et le Royaume-Uni sur le Brexit, derniers rebondissements dans les tractations commerciales entre les États-Unis et la Chine, nouvelles menaces américaines sur les importations d’automobiles allemandes, élections européennes. Ces enjeux majeurs pour la confiance, et donc la croissance, entreront au cours des tout prochains mois, voire semaines, dans leurs phases décisives. Ils sont donc source d’inquiétudes à court terme. Il est cependant rationnel de postuler que les stratégies du pire, qui ne profitent à personne, seront in fine évitées. Dans cette hypothèse, quoiqu’il soit certainement irrationnel de parier sur la rationalité des politiques, une succession de modus vivendi, même bancals, pourrait autoriser les marchés à continuer d’exprimer un certain soulagement après des mois d’anxiété.

Au-delà de termes très courts, la direction des marchés en 2019 devrait néanmoins revenir principalement au contexte économique, lequel est devenu entre-temps singulièrement terne. En effet, le ralentissement global se poursuit pour l’instant comme anticipé.

Aux États-Unis, l’activité dans la construction demeure faible, et les indicateurs d’activité manufacturière, tel l’indice Markit PMI manufacturier qui s’est établi à 53,7 en février, soit son plus bas niveau depuis 2017, demeurent mal orientés. Mais tant que la demande de services tient (les indicateurs demeurent relativement stables depuis un an), soutenue par un marché de l’emploi toujours résilient, l’ensemble de l’économie ne devrait subir qu’un ralentissement modéré. Cette perspective est désormais renforcée par le soutien récent d’une banque de réserve dont le dogme de la normalisation a soudainement muté en une crainte avouée de la pression des marchés, et un désintérêt croissant pour les indicateurs d’inflation de court terme.

Par ailleurs, l’issue des négociations commerciales avec la Chine pourrait apporter un soutien concret à la confiance et à l’investissement. Cette issue demeure certes soumise au difficile équilibre à trouver entre une confrontation idéologique de long terme et un intérêt mutuel pour un accord qui sauve les apparences de part et d’autre et évite l’autoflagellation économique. Mais le ralentissement américain, l’approche des prochaines élections présidentielles, et la fragilité des marchés constatée en décembre dernier augmentent la probabilité d’un « deal » au moins optiquement satisfaisant pour les deux protagonistes.

En Europe, les statistiques économiques publiées en février, comme l’indicateur Markit PMI manufacturier passé désormais sous le niveau de 50, confirment que le ralentissement de la fin de l’année dernière ne se réduisait pas à une affaire de production d’automobiles allemandes pénalisée temporairement par l’adaptation aux nouvelles normes WLTP d’émission de CO2. L’aggravation de la tendance devrait certes être évitée par un raffermissement du pouvoir d’achat des consommateurs, à la faveur d’une certaine embellie sur les salaires et l’emploi. Mais une véritable stabilisation nécessitera un rebond de la demande chinoise, qui s’annonce modeste. La BCE n’aura d’autre choix que de demeurer extrêmement accommodante.

La Chine poursuit en effet son cheminement délicat (voir la Carmignac’s Note de janvier, « 50 Nuances de noir ») entre contraintes de désendettement, pressions commerciales et ralentissement cyclique. Les mesures engagées en soutien à la consommation devraient permettre à la croissance chinoise de se stabiliser dans le courant de l’année, a fortiori en cas d’accord commercial avec les États-Unis. Mais elles n’offriront certainement pas une force de traction pour les exportations européennes comparable à celle dont ces dernières avaient pu profiter en 2016.

En ce début d’année 2019, c’est donc la figure d’un atterrissage global plus ou moins en douceur des économies mondiales qui se dessine, tempéré par des politiques monétaires aux ambitions de durcissement neutralisées.

Dans ce contexte, les perspectives pour les indices actions risquent de briller par leur médiocrité à partir des niveaux actuels, compte tenu de niveaux de valorisations moyens reconstitués depuis le début de l’année, et de perspectives de croissance de résultats des entreprises extrêmement atones. En revanche, dans cette phase de ralentissement, la dispersion des performances entre valeurs pourrait s’avérer un vecteur de performance très sensible, au contraire de 2018 quand le jugement sur la direction des indices s’était avéré beaucoup plus décisif pour la performance. En particulier, les actions d’entreprises valorisées encore raisonnablement et capables de défendre leurs marges et soutenir leur croissance devraient pouvoir s’arroger une prime de qualité significative dans le piètre environnement économique que nous anticipons pour cette année. Un jugement similaire sur la primauté à accorder à la génération d’alpha cette année plutôt qu’aux grands paris directionnels vaut pour les marchés obligataires, et notamment de crédit.

Achevé de rédigé le 05/03/2019.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |