| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

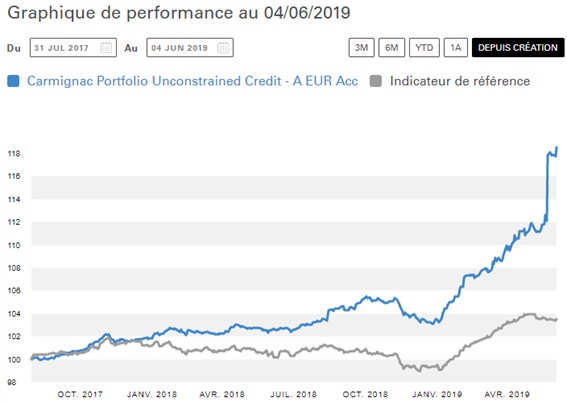

Carmignac Portfolio Unconstrained Credit : un fonds qui performe...

Après avoir constaté la solidité de la performance crédit de Carmignac Patrimoine, les équipes de gestion de la société parisienne ont décidé d’isoler cette stratégie au travers d’un fonds. Carmignac Portfolio Unconstrained Credit était né. L’objectif du fonds est de pouvoir naviguer dans un environnement de crédit tendu. Alors que les inquiétudes grandissent face au retournement de cycle et à la normalisation monétaire, la gestion met en avant la flexibilité du fonds pour continuer à faire de la performance. Les gérants Alexandre Deneuville et Pierre Verlé cherchent à maximiser le couple rendement risque des obligations en portefeuille en fonction du cycle.

Le fonds est relativement récent (été 2017) mais les gérants sont en place depuis 2013 et gèrent cette stratégie (plus de 11 milliards d’encours) au sein de la gamme Carmignac et notamment sur Carmignac Patrimoine. Cette équipe dirigée par Pierre Verlé est au carrefour entre la macro-économie et la micro-économie. Elle s'intéresse avant tout aux fondamentaux des entreprises et interagit avec les différentes équipes au sein de Carmignac (Actions et émergents notamment…).

Qu’est-ce que Carmignac Portfolio Unconstrained Credit ?

Bornes d’exposition :

- Investment Grade : 0 à 100%

- High Yield : 0 à 50%

- Emprunts émergents : 0 à 25%

- Crédit structuré (ABS, MBS…) : 0 à 20% dont maximum 10% en High Yield

La gestion des risques est centrale dans l’analyse :

- La marge de crédit doit compenser le risque

- Le rendement doit compenser la volatilité potentielle

- Bien entendu, la diversification en nombre de lignes est primordiale. Les gérants vérifient en plus les corrélations des positions entre elles

- Des outils de couverture sont utilisés si besoin sur titres ou sur indices.

Selon les gérants, les marchés de crédit sont au prix ou chers 70 à 80% du temps et se disloquent dans 20 à 30% du temps sur un cycle de crédit. Les gérants cherchent à jouer à fond la flexibilité pour rester prudent dans les périodes tendues tout en investissant sur des situations spécifiques et à redéployer le portefeuille dans les périodes de dislocation. Pierre Verlé prévient « la volatilité ne sera pas constante dans ce fonds ». Si l’investisseur est payé pour le risque, les gérants n’hésiteront pas à prendre du risque et donc à augmenter la volatilité. Pierre Verlé ajoute « on n’ira pas chasser un marché cher ». Attention même avec une vision défensive, les gérants sont tout de même investis car historiquement il y a tout de même de l’intérêt à être investi. De plus, il y a toujours des cas spécifiques intéressants.

Quelle est la vue de marché et le positionnement du fonds ?

Le positionnement est prudent avec une exposition au risque de marché relativement faible : 80% d’exposition nette aux marchés de crédit dont 26% d’exposition au High Yield et 17% de couvertures. Selon les gérants le marché est cher et ils évitent donc de trop s’exposer. Ils privilégient des cas spécifiques au couple rendement/risque attractif : Altice en Europe, emprunts corporate dans les émergents et quelques financements structurés type CLO. Dans un environnement tendu la sélectivité est de mise : moins de 5% des opportunités étudiées finissent dans le portefeuille. Ils s’attendent à ce que la volatilité de marché leur offre des opportunités.

Preuve du côté flexible et agile du fonds, Carmignac Portfolio Unconstrained Credit a gagné près de +5% sur l’évènement de crédit Rallye et était déjà à plus de 8% YTD en 2019 avant ce défaut, après une année 2018 positive (+1,7%). L’équipe de gestion avait récemment augmenté sa position short sur le crédit Rallye à très court terme avec des options très peu coûteuses (CDS 2019) car le défaut leur semblait extrêmement probable dès cette année.

Pour en savoir plus sur les fonds Carmignac, cliquez ici.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |