| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Carmignac : « Équilibre des forces »

Didier Saint-Georges

Depuis notre Note de début mars « Réalité Augmentée », rien ne nous incite à modifier notre message principal concernant les marchés : le télescopage trop longtemps ignoré par les marchés en 2018 entre ralentissement économique et durcissement monétaire a eu lieu et n’est plus d’actualité. Le ralentissement économique a poursuivi son chemin, mais les banques centrales ont senti le vent du boulet et ont continué en ce mois de mars d’édulcorer leur posture. Les marchés d’actions ont exprimé ce retour vers un meilleur équilibre des forces en finissant le mois sur des niveaux très proches de ceux où ils l’avaient commencé (+1,4% pour l’Euro Stoxx 600, +1,1% pour l’indice S&P 500, +0,6% pour l’indice MSCI Monde). Quant au comportement des marchés obligataires, il reflète la persistance de pressions inflationnistes inexistantes et, de façon radicale, les mauvaises nouvelles économiques qu’a accompagnées la fin du durcissement monétaire.

Entre l’espoir pour certains d’une reprise économique vigoureuse « à la 2016 » et la peur pour d’autres d’un glissement inéluctable vers la récession, les marchés d’actions semblent s’organiser plus modestement sur la perspective d’une activité économique en phase de stabilisation à des niveaux médiocres, gage de politiques monétaires toujours favorables.

Le ralentissement économique global ne fait plus débat

En dehors de la Chine, la croissance globale demeure en phase de ralentissement, et les indicateurs avancés du cycle économique, notamment les indices PMI manufacturiers, demeurent globalement mal orientés. La faiblesse de l’activité dans les secteurs industriels cycliques, comme les semi-conducteurs ou l’automobile, suggère que les cycles de remplacement des biens de consommation durables se sont visiblement allongés. Toutefois, une vérification sur place réalisée le mois passé par nos équipes nous confirme ce que nous indiquions déjà dans notre Note de mars concernant la Chine : on demeure certes loin de la dynamique puissante que le plan de relance de 2016 avait enclenchée, mais le pays devrait parvenir à opérer une stabilisation de son rythme d’activité, en particulier dans le domaine industriel.

La réaction des marchés obligataires à ce tableau certes sans relief, encouragée par une posture devenue très prudente des banques centrales, a été radicale. La baisse des taux d’intérêt de la dette américaine à dix ans, passés de 2,7% à 2,4%, et le franchissement de la barrière symbolique du 0% (contre +0,2% en début de mois) des taux des emprunts d’État allemand sur la même durée rappellent la lecture que faisaient les marchés obligataires de l’environnement économique début 2016.

Quoique beaucoup moins draconien, le comportement des marchés d’actions ne s’est pas non plus départi d’une certaine prudence sur les perspectives économiques, prudence qu’il est important de discerner malgré le rebond des marchés effectué depuis trois mois. En effet, en Europe comme aux États-Unis, il est frappant de constater que les secteurs qui se sont de très loin le mieux comportés sur les six derniers mois, période incluant le minikrach de fin 2018 ainsi que le rebond de début 2019, sont les secteurs les plus défensifs : l’agroalimentaire et les services aux collectivités en Europe (en hausse de plus de 10% sur la période, contre -2,5% pour l’ Euro Stoxx 600), et les biens de consommation de base ainsi que les "utilities" aux États-Unis (respectivement en progression de 4% et 10% sur la période, contre -3% pour l’indice S&P 500).

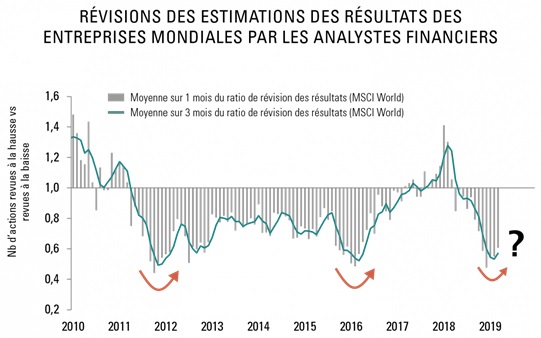

Les marchés reflètent donc toujours une vision globalement très prudente des perspectives économiques, au moment où les premiers signes d’inflexion, encore très timides, se sont fait jour durant le mois de mars. Ainsi, outre les premiers signes concrets de stabilisation de l’activité manufacturière chinoise, la proportion des révisions en baisse des estimations de résultats d’entreprises par les analystes, proportion globalement toujours très majoritaire, s’est légèrement réduite.

Source : Bank of America Merrill Lynch, 31/03/2019

Perspectives de marché

L’enjeu pour les marchés est maintenant de juger dans quelle mesure les politiques monétaires et budgétaires, désormais devenues forces de rappel favorables, parviendront à endiguer le ralentissement économique engagé, voire à l’inverser comme en 2016.

Sur le plan budgétaire, le tableau est globalement mitigé. Il est assez favorable en Europe, principalement sous la pression sociale en France, la volonté politique en Italie, et la détérioration économique en Allemagne (le coup de pouce budgétaire y est attendu à au moins 0,8 points de PIB). En Chine, on l’a vu, les dépenses d’infrastructures et militaires, entièrement contrôlées par le pouvoir central, devraient être au rendez-vous. D’ailleurs le redressement de l’indice PMI manufacturier chinois en mars au-dessus du niveau de 50 en constitue un premier signe. Quant au soutien à l’économie américaine apporté par la réforme fiscale de 2017, il demeure, mais ne devrait pas représenter plus que 0,6 points de PIB cette année. Par ailleurs, l’antagonisme entre l’Administration Trump et la majorité démocrate au Congrès rend peu plausible un nouvel élan budgétaire à court terme.

Dans le domaine monétaire, le jugement doit également être positif mais mesuré. Après la volte-face de la banque de Réserve américaine, la grande majorité des autres banques centrales dans le monde se déclarent désormais prêtes à baisser encore la garde en cas de besoin, s’appuyant sur des anticipations d’inflation universellement faibles. C’est le cas de la Banque centrale européenne bien sûr, mais aussi des Banques centrales de Nouvelle-Zélande, de Suisse, du Brésil, de Corée, pour n’en citer que quelques-unes. Toutefois, il est patent que les marges de manœuvre réellement disponibles sont devenues très limitées, au moins à court terme. La Fed doit déjà mettre fin sur plusieurs mois à son mouvement de réduction de la taille de son bilan avant de pouvoir inverser réellement le sens de sa politique monétaire. Il en résulte une résilience du dollar américain à des niveaux relativement élevés, qui obère la reprise économique émergente. En zone euro, Mario Draghi, qui cédera les rênes de la Banque centrale européenne en octobre, et dont d’ailleurs il n’est pas exclu qu’elles soient reprises par plus orthodoxe que lui, ne pourra guère agir puissamment dans les prochains mois. Quant à la Banque du Japon, elle détient déjà 80% des actifs d’ETF investis en actions japonaises !

Le scénario d’une poursuite atténuée de la dégradation économique pendant encore quelques mois est ainsi plausible, accompagné au moins dans un premier temps de politiques monétaires toujours favorables, quoique sans mordant.

Cette toile de fond peut suffire à court terme à nourrir la confiance des indices boursiers dans une reprise économique progressive, a fortiori si les tensions commerciales sino-américaines trouvent une issue favorable et que le scénario du pire est évité dans le feuilleton du Brexit. Cette espérance elle-même contribuerait à une consolidation des marchés obligataires sur des niveaux moins extrêmes, mais toujours soutenus par des perspectives d’inflation très faibles. Comme nous l’indiquions le mois passé, c’est donc toujours davantage, sauf choc politique externe, dans des constructions de portefeuille équilibrées, incluant une part un peu plus importante de cyclicité, et dans la sélection de valeurs à bonne visibilité, que la poursuite de la performance des fonds devra être recherchée dans les tout prochains mois.

À moyen terme

L’année 2018 a rappelé combien les marchés d’actions sont devenus dépendants de la confiance dans le pouvoir des banques centrales à offrir aux investisseurs les liquidités qu’ils réclament. Cette addiction à la manne monétaire fait grandir la question de la crédibilité des banques centrales comme toile de fond. Il est de ce point de vue particulièrement inconfortable que l’optimisme des marchés d’actions se nourrisse aujourd’hui en partie de l’échec répété des banques centrales à ancrer les anticipations d’inflation à des niveaux acceptables, échec qui encourage le pari d’une poursuite continuelle de leurs efforts de reflation. Le positionnement très prudent des marchés à ce jour autorise une certaine prise de risque à court terme, a fortiori à la lumière des premiers signaux de stabilisation économique identifiés ces dernières semaines. Mais l’équilibre des marchés financiers, et notamment des marchés de change, repose sur des soubassements fondamentalement fragiles, qui justifient de maintenir un fort degré de vigilance à moyen terme.

Achevé de rédigé le 02/04/2019.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |