| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Assurance-vie : Quelles classes d’actifs ont été plébiscitées par les CGP au 1er trimestre ?

Quelles classes d’actifs ont été plébiscitées pour les versements ?

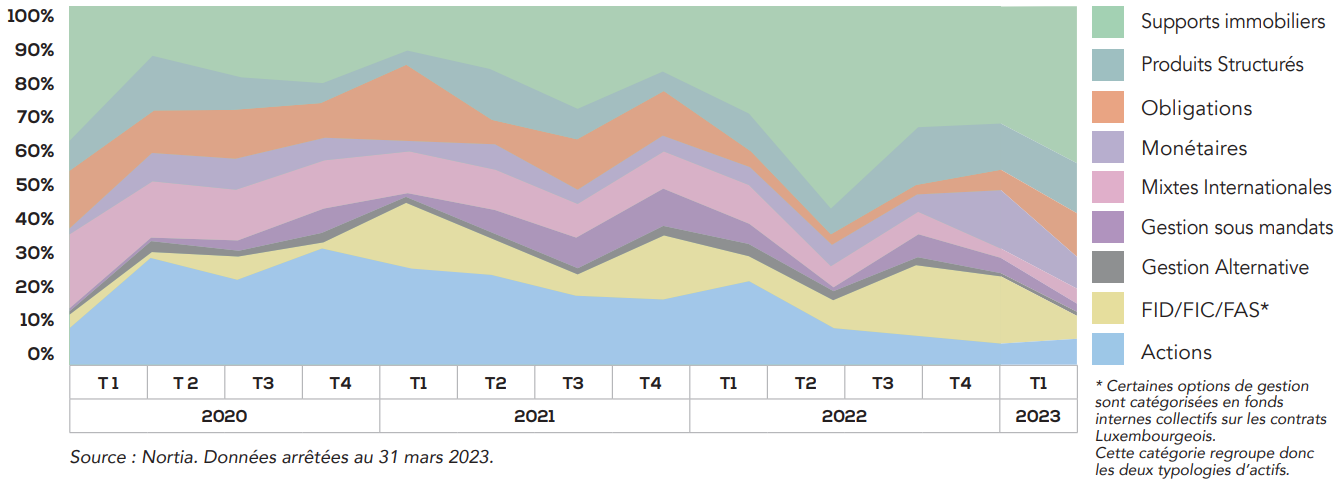

"On prend les mêmes et on recommence", cette maxime s’applique parfaitement à la tendance de collecte observée au cours des deux trimestres écoulés.

Sur l’obligataire d’abord, la tendance observée lors du T4 2022 s’est encore accentuée au cours du trimestre, portée par une collecte historiquement haute sur les fonds obligataires datés. La collecte brute sur la classe d’actif représente désormais 12,20% des versements, dans des standards qui rappellent davantage la vitesse de croisière historique, qui n’avait cependant plus été atteinte depuis le T4 2021. Les nombreux fonds à échéance disponibles permettent de sélectionner le taux de rendement actuariel, la sensibilité, la duration et la notation moyenne en portefeuille, qui correspondra le plus au besoin du client final.

Dans la lignée du trimestre précédent, les supports immobiliers demeurent également des solutions d’investissement plébiscitées par les conseillers sur la partie assurance-vie, avec plus de 44,20% des versements. La collecte s’effectue quasiment exclusivement par le biais de SC/SCI, qui continuent de surfer sur la tendance 2022.

Une attention particulière est à porter sur la classe d’actif, qui a subi des baisses de valorisation sur certains pans du marché immobilier. L’amplitude de la remontée des taux en 2022, et la rapidité de cette modification de marché, a eu un impact négatif sur certaines valorisations, ce qui se retranscrit dans certaines participations présentes dans certaines SCI.

Côté OPCVM, les fonds actions (8% de la collecte brute) et flexibles/diversifiés (4,90%) ont également suscité un intérêt croissant de la part des investisseurs.

Charles Delsarte, ingénieur financier chez Nortia

Charles Delsarte, ingénieur financier chez Nortia

« Sur les fonds actions, on remarque un retour des flux sur les zones émergentes, en particulier sur l’Asie, après une année 2022 plus compliquée. Certains fonds globaux, avec une poche géographique de diversification sur les marchés émergents se démarquent également. »

Enfin, dans le contexte actuel, les fonds monétaires (8,10%) sont à nouveau plébiscités par les conseillers en gestion de patrimoine. Sur ce type de supports, les sociétés de gestion ont revu à la hausse leur projection de rendement sur 12 mois, désormais avec un taux de rendement attendu situé entre 3% à 4%, dans le sillage des taux interbancaires, tels que l’€STER (taux de dépôt de la BCE).

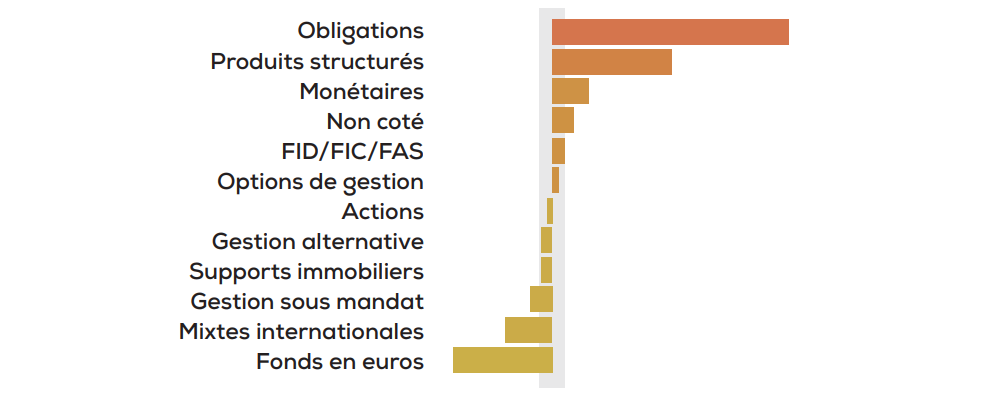

Quelles classes d’actifs ont été plébiscitées pour les arbitrages ?

En ce début d’année 2023, les conseillers en gestion de patrimoine ont su saisir les nouvelles opportunités à leur disposition pour ajuster le positionnement des contrats de leurs clients. Ceci se traduit dans la proportion de l’encours Nortia Life arbitrée au cours du premier trimestre 2023, qui s’établit à nouveau en hausse à 4,60% du stock.

On constate que les conseillers en gestion de patrimoine ont eu tendance à arbitrer les positions détenues sur le fonds euros, les fonds flexibles/diversifiés, la gestion sous mandat et les supports immobiliers (OPCI) dans le contrat de leurs clients. Ceci profite principalement aux fonds obligataires et aux produits structurés.

* Les volumes sur les produits structurés font l’objet d’un retraitement depuis début 2022 pour éviter une surpondération causée par les remboursements et coupons versés sur les supports monétaires d’attente des contrats d’assurance-vie avant d’être réinvestis.

Nicolas Lemaire, ingénieur financier chez Nortia

Nicolas Lemaire, ingénieur financier chez Nortia

« Les fonds obligataires tirent leur épingle du jeu également sur les arbitrages. Les fonds à échéance, dont nous avons déjà parlé, ne sont pas les seuls gagnants. Nos partenaires sont également à la recherche de fonds, composé de dette d’état ou d’entreprise, avec des durations assez courtes. Ceci permet à leur client de profiter des conditions particulièrement avantageuses et des rendements attractifs du marché obligataire, pouvant être obtenus sur des horizons de placement plutôt courts.»

Quelques prises de position, plus opportunistes et pouvant être qualifiées de positions d’attente, sont également effectuées sur des fonds monétaires ou monétaires dynamiques.

Les produits structurés ne sont pas en reste et poursuivent leur diversification. Les émetteurs proposent des montages variés, comme par exemple des produits à maturité 3, 4 ou 5 ans, qui délivrent des coupons automatiques chaque année (de l’ordre de 3 à 4%). Certains produits sont également garantis en capital. Les profils dynamiques peuvent pour leur part se tourner vers de nouveaux indices, sur les valeurs bancaires, écologiques ou sur le luxe, permettant d’aller chercher un rendement brut de frais de gestion entre 8 à 10% annualisé.

Les fonds actions et de gestion alternative finissent sur un volume proche de l’équilibre. Sur la partie actions, les arbitrages entrants vont vers des fonds exposés à l’Asie ou la Chine plus particulièrement, mais également positionnés sur des valeurs liées à la santé, aux infrastructures ou à l’économie verte. A l’inverse, les fonds actions avec un biais sur les valeurs américaines ont plutôt tendance à être désinvestis.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |