| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

Après une année 2022 difficile, pourquoi investir dans ce fonds aujourd’hui ?

Comment voyez-vous 2023 ?

Comment voyez-vous 2023 ?

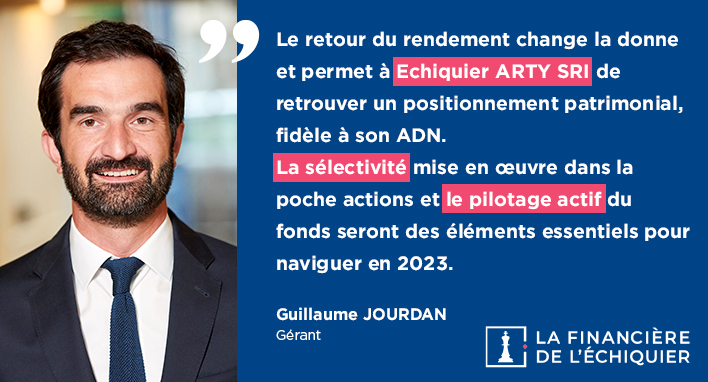

Guillaume Jourdan

L’Inflation a selon nous atteint un pic, les politiques monétaires devraient progressivement être moins dures et le pic du resserrement monétaire proche. Notre scénario pour 2023 est celui d’un ralentissement ou d’une récession sans grande ampleur.

Dans ce contexte, la classe d’actifs obligataire ne devrait pas subir de défauts importants à court et moyen terme : nous tablons ainsi sur un taux de défaut modéré, dans la lignée des 5 dernières années. Les bilans des banques sont plus solides que lors des crises précédentes, ce qui constitue un facteur de soutien pour le secteur bancaire, mais aussi pour le marché obligataire plus généralement, par la capacité des banques à soutenir les entreprises. Quant aux primes de risque, elles redeviennent attractives, en s’établissant proches des plus hauts niveaux des dix dernières années.

Ces trois dernières années, les entreprises ont été capables de s’adapter à des conditions hors norme, en se transformant rapidement, profondément et suffisamment pour répondre aux attentes du marché. Nombre d’entre elles ont atteint des marges d’exploitation records ces deux dernières années. Dans ce contexte, il convient d’être vigilant sur leur capacité à les maintenir, ainsi que sur leur niveau de valorisation, quelle que soit la qualité de leur business model. La saison des résultats qui s’ouvre devrait nous donner de la visibilité sur l’année.

Echiquier ARTY SRI , lancé peu de temps avant la crise de 2008, un track-record significatif. Quels sont ses fondamentaux ?

Echiquier ARTY SRI , lancé peu de temps avant la crise de 2008, un track-record significatif. Quels sont ses fondamentaux ?

Guillaume Jourdan

Echiquier ARTY SRI est un fonds multi actifs dont la philosophie d’investissement est fondée sur une allocation active actions/obligations. Il se distingue par sa mobilité et son pilotage réactif.

La poche actions - exposition allant de 0 à 50% - adopte une approche ‘’best of’’ : il s’agit d’une sélection de valeurs issues des plus fortes convictions européennes et internationales de LFDE, mais aussi d’une sélection de titres plus opportunistes, susceptibles de renforcer certaines thématiques. Le profil de cette poche, composée d’une quarantaine de titres, est diversifié en termes de style - value/croissance notamment - , afin de limiter la volatilité.

L’approche de la poche obligataire - exposition de 40 à 100% - repose quant à elle sur la sélection d’obligations d’entreprise en analysant leur structure d’endettement, la séniorité de leurs titres de créances, ou encore leur profil de risque/rendement… Elle couvre ainsi toute la gamme du crédit d’entreprise - obligations senior, High Yield et Investment Grade, hybrides, subordonnées financières, convertibles - au travers d’environ 70 émetteurs.

En fonction des scénarios de marché, l’équipe de gestion peut déployer de façon opportuniste des stratégies de couverture, pour diminuer la duration ou l’exposition aux actions, et gagner ainsi en réactivité.

Pourquoi investir aujourd’hui dans Echiquier ARTY SRI ?

Pourquoi investir aujourd’hui dans Echiquier ARTY SRI ?

Guillaume Jourdan

La configuration de marché actuelle nous semble particulièrement adaptée à cette solution patrimoniale, qui retrouve ainsi ses lettres de noblesse. Elle permet de s’exposer à un marché obligataire qui retrouve de l’attractivité, avec des rendements obligataires plus favorables : le Bund, le taux à 10 ans allemand s’élève ainsi par exemple à 2,2% contre 0% il y a un an (au 01/01/2022). Et le contexte est encore plus attractif pour les obligations d’entreprises, notamment en termes de couple rendement-risque.

La poche obligataire d’Echiquier ARTY SRI représente aujourd’hui environ 70% du portefeuille et présente un rendement brut de l’ordre de 4,5%. L’année dernière à la même période, elle se trouvait dans le bas de la fourchette prévue dans le prospectus (environ 54%), avec un rendement quasiment nul.

Grâce au renforcement de notre équipe de gestion dédiée à l’expertise crédit, notre Bond picking a gagné en finesse : nos 3 gérants analystes couvrent des territoires requérant des expertises spécifiques, comme les obligations hybrides, les subordonnées financières et High Yield, toujours dans la recherche des meilleures perspectives de rendement au sein de l’univers des obligations d’entreprises.

L’expertise actions de notre maison de stock picking permet quant à elle d’identifier les entreprises les plus attractives selon nos analyses, notamment celles que nous estimons injustement sanctionnées (ASML par exemple) ou particulièrement attractives compte tenu de leur profil de croissance, de la solidité de leur business model et de leur bilan (Microsoft). Par ailleurs, le contexte est également plus favorable pour dénicher des valeurs dites de rendement (comme Deutsche Telekom) ou des entreprises mettant en œuvre des politiques de rachat d’actions et délivrant un surcroît de rendement (BNP ou Carrefour).

Le retour du rendement change la donne et permet à Echiquier ARTY SRI de retrouver un positionnement patrimonial, fidèle à son ADN. La sélectivité mise en œuvre dans la poche actions et le pilotage actif du fonds seront des éléments essentiels pour naviguer en 2023.

Copyright H24 Finance. Tous droits réservés.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |