| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7623.89 | +1.54% | +1.17% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas | 5.92% |

| Jupiter Merian Global Equity Absolute Return | 5.74% |

| AXA WF Euro Credit Total Return | 5.73% |

| Cigogne UCITS Credit opportunities | 4.40% |

| Fidelity Absolute Return Global Equity Fund | 4.12% |

| Exane Pleiade | 3.84% |

| Candriam Bonds Credit Alpha | 3.45% |

| Syquant Capital - Helium Selection | 3.43% |

| Sanso MultiStratégies | 3.30% |

| DNCA Invest Alpha Bonds | 3.06% |

| Candriam Absolute Return Equity Market Neutral | 2.52% |

| M&G (Lux) Episode Macro Fund | 2.52% |

| H2O Adagio | 0.80% |

| Vivienne Bréhat | -6.17% |

A lire absolument si vous souhaitez comprendre l'évolution du métier !

Philippe Baillot

Le conseil patrimonial vit actuellement nombre de révolutions en termes financier, fiscal, règlementaire ou encore technologique. Cette conjonction de changements structurants l’apparente de plus en plus à « la conduite sur glace, par temps de brouillard ». Ainsi les professionnels du conseil - CGP, assureurs ou banquiers - sont-ils face à une difficulté toujours accrue d’inscrire leurs recommandations dans le temps long de la gestion patrimoniale.

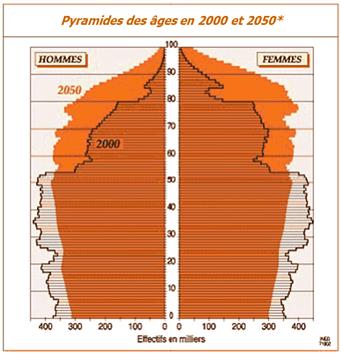

Sur cette durée, seule la démographie offre de relatives certitudes, à l’observation des évolutions de la pyramide française des âges, du risque de longévité et du vieillissement des détenteurs du capital.

-

L’évolution du « menhir des âges »

De toutes les sciences humaines, la démographie est celle qui s’apparente le plus à une « science dure » . Sauf hypothèse d’un nouvel épisode de grippe espagnole ou de submersion par l’immigration, ses anticipations se vérifient. Aussi s’avèrent-elles extrêmement précieuses à appréhender pour le Conseil en charge d’accompagner des clients sur le temps long de la gestion de patrimoine. Elles sont, en effet, riches d’enseignements pratiques sur les modalités futures les plus efficientes de constitution d’un patrimoine, de sa consommation, voire transmission.

Ainsi l’observation de la pyramide des âges projetée à l’horizon 2050 est-elle riche en informations patrimoniales.

Les évolutions observables sont exceptionnellement significatives. A l’horizon de 2050, la dénomination même de « pyramide » devient impropre. La représentation de la population française par tranches d’âges s’apparente clairement à un menhir, aux épaules plus larges que la base. Sur le seul plan patrimonial, nombre de conséquences structurantes en découlent inéluctablement. Sur un plan collectif, nos systèmes de financement de la retraite en répartition et du risque dépendance sont à refonder. Sur un plan plus individuel, les successions seront de plus en plus tardives et limitées.

-

Des évolutions collectives induites

La crise de notre système de retraite par répartition est avérée. La projection interdit la poursuite du déni actuel. La seule problématique subsistante porte sur les facteurs à privilégier : le recul de l’âge de départ, l’augmentation des cotisations sur les actifs, la diminution des prestations. La déformation en cours de la pyramide en menhir tend à démontrer que ces trois leviers devront être activés concomitamment.

Quant à l’hypothèse d’une mise à contribution des revenus du patrimoine, elle se heurterait à une double difficulté, au-delà d’une remise en cause des principes mêmes de la nature d’un régime de retraite par répartition et de ses équilibres, en termes de paritarisme. Un nouvel accroissement des prélèvements sur le capital et/ou ses revenus rencontrerait pour limite deux des principes fondateurs de la construction de la Communauté européenne : la liberté de mouvements des capitaux et des personnes. Par ailleurs, la courbe actuelle des taux longs et l’effondrement induit du rendement du capital rendent encore plus problématique l’accroissement de son éventuelle contribution au financement de la retraite par répartition.

Le vieillissement annoncé de la population française à l’horizon 2050 va, par ailleurs, s’accompagner d’une explosion du coût de la dépendance . Le nombre des personnes âgées de plus de 85 ans devrait plus que tripler, en passant de 1,4 millions à 4,8 millions.

La seule solution à la hauteur des enjeux consisterait en la création d’un 5eme risque de la protection sociale, venant s’ajouter aux branches maladie, famille, accidents du travail et retraite. Cette création semble hors de portée, à défaut de sources adéquates de financement. Au demeurant, les assureurs et plus encore réassureurs rencontrent des difficultés à « simplement » chiffrer les enjeux financiers.

En toute hypothèse, les enjeux patrimoniaux sont majeurs. Pour les plus aisés, la dépendance appellera une consommation de leur capital financier, les autres pourront chercher à mobiliser leur immobilier d’usage, les derniers à profiter – à défaut de transferts sociaux – de la disponibilité en temps de leurs proches… par un extraordinaire renversement d’un des aphorismes les mieux partagés de l’ancien droit : « qui fait l’enfant doit le nourrir » .

- Les évolutions individuelles annoncées

Le recul de l’âge de la mort va induire nombre de changements pour la gestion patrimoniale.

En premier lieu, le patrimoine transmis sera significativement minoré, naturellement en cas de survenance du risque dépendance. Plus généralement, le simple accroissement de l’espérance de vie - fût-ce en bonne santé - s’accompagnera d’une consommation majorée du capital détenu par suite du recul annoncé des pensions de retraite et de l’accroissement de l’hédonisme jusqu’aux âges les plus avancés.

En deuxième lieu, le capital subsistant sera recueilli par des têtes toujours plus chenues. Les stratégies patrimoniales s’en trouveront notablement modifiées, avec un recueil de successions, de plus en plus communément, postérieur au départ à la retraite, sauf à voir ce dernier drastiquement reculé !

Par ailleurs, les familles recomposées s’en trouveront mécaniquement multipliées. Le jeunisme contemporain voit nombre d’expressions communes perdre tout fondement. La trentaine ne marque plus, sauf dans la comédie humaine , le terme de la beauté féminine, pas plus que la quarantaine le terme de sa sexualité, sauf en droit canon . Ainsi les unions vont-elles se multiplier aux âges les plus avancés, avec leur kyrielle d’interrogations patrimoniales.

Enfin, les mécanismes civils de protection des personnes fragiles (mandat de protection future, curatelle, tutelle,…) devraient voir leur mise en œuvre se généraliser. Quant à la question de l’abus de faiblesse, elle pourrait devenir centrale en matière de conseil patrimonial , au regard de l’âge toujours plus avancé des détenteurs du capital et d’enjeux financiers croissants.

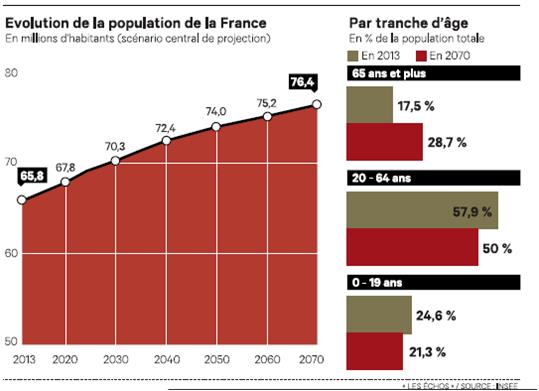

A l’horizon encore plus lointain de 2070 , la population française comptera plus de 28,7 % de personnes de plus de 65 ans.

Mieux encore, 13 % des femmes nées en 1970 fêteront leur centenaire. Cette proportion entièrement nouvelle s’accompagnera naturellement de très lourdes conséquences patrimoniales.

-

Le risque de longévité

Ce nouvel oxymore découle de l’espérance de vie, entièrement nouvelle, à des âges jusqu’alors considérés comme avancés. La problématique patrimoniale induite réside dans le risque de survivre à ses capitaux. En pratique, il revient donc aux Conseillers de prendre conscience de cette longévité accrue et insuffisamment intégrée, avant d’en examiner les conséquences patrimoniales.

- Une longévité toujours accrue

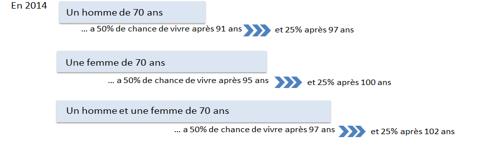

A l’encontre de leur croyance, les futurs ou récents retraités ont un horizon patrimonial de trente à quarante ans.

Ainsi, à titre de simple exemple, un couple traditionnel (Homme/Femme), âgé de 60 ans, a 25% de chance de voir un de ses membres être centenaire. Son horizon patrimonial est donc de 40 ans. En pratique, 5 fois sur 6 le conjoint survivant sera l’épouse. En toute hypothèse, l’approche patrimoniale s’en trouve nécessairement transformée, en termes de besoin de liquidité, de prise de risque, de nécessité de garantie,

La nouveauté des approches à mettre en œuvre s’observe tout autant à 70 ans. Un couple classique de cet âge a, en effet, 50 % de chances de compter encore un membre vivant 27 années plus tard. L’approche financière se trouve modifiée par un tel horizon.

(AXA)

(AXA)

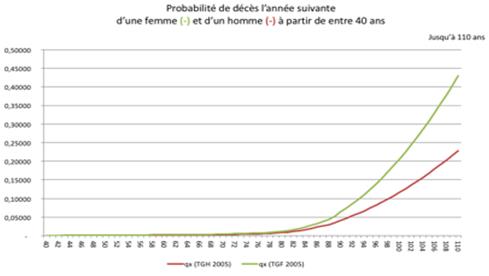

En pratique, il importe d’observer que le risque de disparaître dans l’année qui suit s’avère faible jusqu’à 85 ans, pour ne cesser naturellement de croître à compter de cet âge. Là encore, les stratégies civiles à privilégier s’en trouvent impactées, avec une nécessaire prise de conscience de la dimension viagère de toute recherche d’un optimum patrimonial. Ainsi la prévoyance, à un coût limité, devrait-elle voir sa place accrue dans toute approche patrimoniale.

(Mutavie)

(Mutavie)

- Les stratégies patrimoniales induites

La prise de conscience de cette longévité nouvelle, jusqu’aux âges les « plus avancés », appelle une transformation profonde des stratégies patrimoniales, suggérées par les Conseils.

En premier lieu, son appréhension devrait raréfier les donations. En effet, rares sont les patrimoines qui offrent la certitude de pouvoir se dépouiller de son vivant, sans que les capitaux transmis viennent à manquer pour financer les besoins du 4eme âge, a fortiori en cas de survenance d’une situation de dépendance. Ainsi toute donation devrait-être conditionnée à la réalisation d’un véritable « test de résistance » du patrimoine détenue à des hypothèses extrêmes de survie.

De même sur un plan financier, les récents retraités doivent mettre en œuvre des stratégies entièrement nouvelles. Cette nécessité est clairement encore renforcée par la phase actuelle de taux longs bas et l’inéluctable recul des prestations des régimes de retraite par répartition.

Sur trente ou quarante ans, nos « jeunes retraités » sont certains d’avoir à faire face à une succession de cycles économiques (de déflation, d’inflation, de récession,).

Naturellement, leur rythme d’apparition, leur durée, leur profondeur… restent ignorés. A de tels horizons, la seule certitude est qu’aucune solution financière univoque ne saurait les traverser sans dommages extrêmes (à l’image des obligations en cas de reprise de l’inflation). Inversement diverses formules financières s’avéreront parfaitement adaptées à chacun de ces cycles. Sur ces nouveaux horizons, l’essentiel est donc d’exclure toute rigidité dans la gestion patrimoniale. Sans naturellement prétendre procéder aux nécessaires arbitrages à l’instant optimum, le Must consistera toujours à pouvoir arbitrer entre les classes d’actifs, pour adapter les avoirs détenus à la succession des cycles économiques.

Ainsi un jeune retraité – faute de prescience - se trouve-t-il dans l’obligation absolue de diversifier son patrimoine et d’en exclure toute rigidité, pour espérer en préserver le pouvoir d’achat « le reste de son âge », quel que soit l’ordre de succession de ces cycles.

Ponctuellement, la phase actuelle de taux longs nuls place les rentiers (récents retraités, cessionnaires d’entreprise,) dans l’obligation nouvelle de prendre des risques explicites. En effet, les fonds en euros, au terme d’une phase trentenaire de baisse des taux, ne sont plus en situation d’offrir, comme par le passé des caractéristiques désormais clairement antinomiques : un rendement élevé, une garantie du capital et sa liquidité . Demain, l’absence de prise de risques explicites s’accompagnera, à terme, d’une perte certaine.

Ainsi, sur le seul plan financier, les horizons considérés devraient conduire à nombre de prises de conscience, à l’image de l’absurdité nouvelle :

- - d’être liquide, au lendemain d’un départ à la retraite ou d’une cession d’entreprise, au regard de l’absence de rémunération de la liquidité ;

- - d’exiger une garantie quotidienne de son capital, hors de propos (et désormais hors de prix) sur de telles durées ;

- - …

Naturellement, la pédagogie à mettre en œuvre, par les Conseillers, sera fine pour désintoxiquer leurs clients des caractéristiques passées de leurs chers fonds en euros. Les épargnants raisonnent avec un rétroviseur, alors même que la poursuite des courbes passées constitue le niveau zéro de la futurologie. En toute hypothèse, les conseils se trouvent face au lourd défi de les persuader de la nécessité de souscrire à une offre entièrement nouvelle (actions cotées, private equity,…) pour tenter de préserver le pouvoir d’achat de leur capital sur la très longue durée.

Depuis l’année dernière, la France compte plus de soixantenaires que de moins de vingt ans . Pour accélérer la prise de conscience des interrogations patrimoniales de cette classe d’âge, il suffit d’observer que le coût moyen, pour un résident en EHPAD, est de 2400 euros par mois, à comparer à une retraite mensuelle moyenne de 1250 euros. Ainsi, une personne sur cinq serait en mesure de financer son hébergement sur ses revenus . L’absolue nécessité de valoriser l’épargne longue des français et de la mobiliser ne saurait être mieux illustrée. A cet égard, l’actuel succès d’estime du « prêt viager hypothécaire » appelle clairement le dégagement d’autres solutions patrimoniales.

- Les conséquences du vieillissement des détenteurs du capital

Ce vieillissement induit une série de conséquences patrimoniales dont la gestion s’avérera souvent délicate par suite d’une réglementation inadaptée aux plus récentes évolutions financières.

-

Une série de conséquences patrimoniales

Le vieillissement des détenteurs du patrimoine emporte nombre de conséquences.

Les enquêtes et analyses sur le comportement des épargnants face aux risques divergent sur les variables explicatives , mais convergent toutes sur les propositions suivantes :

- les hommes sont plus tolérants aux risques que les femmes ;

- les jeunes que leurs ainés.

Or, le patrimoine est détenu par des mains de plus en plus âgées et, qui plus est, féminines. Ainsi indépendamment même de la prise de conscience de la réalité de leurs horizons réels de placement, nos « vieilles dames indignes » ne seront guère portées à la prise de risque. Par suite, l’usage de l’épargne française ne sera pas optimisé par une prédilection excessive pour le court terme et la recherche de protection.

Cette absence d’optimisation de notre épargne longue est naturellement favorisée par une culture financière des ménages français traditionnellement médiocre , conduisant à une approche excessivement sécuritaire. A titre de simple illustration : en 2014 seuls 7,2 % des français détenaient des actions (hors actionnariat salarié) contre 48 % des américains.

Ainsi la nécessaire détention d’actions (cotées ou non) pour valoriser une épargne (très) longue va-t-elle se heurter à une double contrainte. Dans une phase ou l’épargne de précaution va dégager un rendement nul, voire négatif, l’opposition des épargnants âgés à toute prise de risque appelle donc une pédagogie renforcée de la part des professionnels.

A défaut, l’épargne française continuera de s’avérer quantitativement élevée mais qualitativement médiocre, par excès de produits de taux et, en particulier, d’obligations souveraines. Deux conséquences en découleront mécaniquement. Sur un plan macro-économique, les entreprises françaises se trouveront dans l’impossibilité de financer leur développement en fonds propres nationaux et continueront de passer sous pavillons étrangers. Sur le plan micro-économique, les banques privées, CGP, … verront leur compte d’exploitation se dégrader, par suite de l’impossibilité de continuer à prélever leurs marges antérieures dans une phase de taux bas, à défaut d’avoir su faire basculer les actifs détenus vers des actifs réels (actions, private equity,…), des fonds d’infrastructures, ...

Pour anticiper les stratégies patrimoniales appelées par une situation de taux longs bas et le vieillissement des épargnants, l’observation du Japon s’avère riche d’enseignements. Indépendamment des difficultés rencontrées par plusieurs compagnies d’assurances japonaises , il est intéressant d’observer que les consommateurs se tournent – ou encore sont orientés - vers des formules combinant épargne et prévoyance.

Ainsi une assurance vie (dite) « mixte » - toilettée et nécessairement ‘revisitée’- pourrait-elle constituer un nouvel avatar du « placement préféré » des français.

-

Une réglementation inadaptée

Le basculement de l’épargne détenue par les ménages âgés d’happy few de produits de taux vers d’autres classes d’actifs plus rémunératrices, sur la longue durée, correspond à la réalité de leur « morphologie patrimoniale » et donc à leur intérêt à long terme.

Pour autant, elle se heurte clairement à l’ensemble de la réglementation en vigueur tant prudentielle que consumériste.

La « répression financière » a, en effet, conduit à considérer la dette souveraine comme le niveau zéro du risque. Dès lors les banques, compagnies d’assurances, … sont-elles, contre toute logique légitime, poussées à privilégier la détention d’obligations souveraines.

De même, l’ensemble des dispositions visant la protection des consommateurs conduisent à privilégier la commercialisation d’obligations souveraines, voire de fonds en euros et, plus généralement, de toutes les formes d’épargne (prétendument dite) sans risque. A court terme, leur commercialisation ne saurait, en effet, appeler la mise en œuvre de la responsabilité des conseils, à l’opposé de la distribution de Sicav ou Fcp actions. Cette caractéristique est naturellement renforcée par l’asymétrie des comportements. Un épargnant ne se plaindra jamais de la vente de fonds actions n’ayant connu qu’une phase de hausse. Inversement, il recherchera tous les moyens pour transférer aux professionnels la charge financière de tous éventuels reculs des marchés jusqu’aux plus temporaires .

Ainsi notre réglementation freine-t-elle la nécessaire adaptation des épargnants à la phase nouvelle ouverte par l’apparition de taux longs nuls, voire négatifs. A l’image d’épargnants, particulièrement les plus âgés, réfléchissant avec des rétroviseurs, notre règlementation - conçue au cours d’un cycle économique antérieur - n’est plus en phase avec la réalité des marchés financiers.

En première conclusion, la démographie s’avère donc très éclairante sur les défis à relever par les épargnants les plus âgés et, plus encore, par leurs conseils. Le jeu croisé de l’évolution des taux longs et de réglementations obsolètes rendent clairement ces contraintes encore plus délicates à optimiser, mais « after all, tomorrow is another day ».

Philippe Baillot, Professeur Associé à Paris 2

Pour voir son parcours, cliquez ici

[1] Alfred Sauvy, Théorie générale de la population, chez Puf,1952.

[2] Loi n°2015-1776 du 28 décembre 2015 relative à l’adaptation de la société au vieillissement.

[3] Antoine Loysel, Institutes coutumières (1607).

[4] Honoré de Balzac, La femme de trente ans.

[5] Âge requis, en droit canonique, pour permettre à une femme d’entrer au service d’un ecclésiastique.

[6] A l’illustration du très médiatique procès de l’entourage de Madame Liliane Bettencourt, jusqu’à ses Conseils ;

[7] « Projection de population 2013-2070 pour la France » de Nathalie Blanpain et Guillemette Buisson, in n° 187, Société, novembre 2016.

[8] A cet égard : l’article 21 bis du projet de loi Sapin 2.

[9] Etude INSEE n°1320, octobre 2010.

[10] Mission Marini sur la prise ne charge de la dépendance, Sénat, juillet 2008, p.3.

[11] Moins de 1000 par an à comparer à 3000 viagers.

[12] Cf. : les enquêtes Pater, la loterie de Barsky… « Mesures des préférences des épargnants » par L Arrondel et A Masson in Economie et Statistiques n°467-468, 2014.

[13] Cf. : l’étude du CREDOC de 2011.

[14] Défaillances dans le secteur de l’assurance vie au Japon dans les décennies 1990 et 2000. Analyses et Synthèses n°30 mai 2014 de l’ACPR.

[15] Contra Cass. 2e civ. 19-5-2016 n° 15-12.767.

Copyright H24 Finance. Tous droits réservés.

Tableau de bord de la gestion diversifiée...

Retrouvez tous les mois les expositions et les mouvements des fonds les plus utilisés par les conseillers et les banquiers privés - Tableau de bord réalisé par EOS ALLOCATIONS

Publié le 09 octobre 2024

C'est vraiment la rentrée...

Voici vos évènements pour la semaine du 9 Septembre.

Publié le 09 septembre 2024

Top 3 des produits de Private Equity privilégiés par les CGP au 2ème trimestre 2024 chez...

... Nortia

Publié le 09 septembre 2024

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Global Convertibles SRI | -0.14% |

| Lazard Convertible Global | -1.54% |